Как было сказано ранее (см. подразд. 4.2), по степени учета затрат и прибыли в ценах различаются цены оптовые (производителя и оптовой торговли) и розничные.

Оптовая цена производителя образуется присоединением к полной себестоимости продукции нормальной прибыли, т. е. такой, которая обеспечивает предприятиям возможность расширенного воспроизводства в основном за счет собственных средств.

Цена оптовой торговли включает в себя оптовую цену производителя, собственные затраты и прибыль.

В розничную цену входит оптовая, а также затраты и прибыль торговых предприятий.

Рассматривая состав оптовых и розничных цен, следует иметь в виду, что добавленная стоимость (заработная плата, амортизация, прибыль) как часть вновь созданной стоимости в процессе производства товара и продолжения производства в сфере обмена реализуется не только в форме прибыли, но и в форме разных налогов (НДС, акцизного сбора, пошлины и других сборов и платежей, предусмотренных законодательством).

Поэтому в оптовые и розничные цены кроме затрат и прибыли входят также другие элементы в виде налогов, сборов, платежей.

Налог на добавленную стоимость представляет собой часть вновь созданной стоимости, которая отчисляется в государственный бюджет на каждом этапе производства и реализации продукции.

Объектом налогообложения являются операции по продаже товаров (работ, услуг) на территории Украины, ввозу (пересылке) товаров на таможенную территорию Украины, а также за ее пределы. Сумма НДС, подлежащая уплате в бюджет, определяется как разница между общей суммой начисленного налога (налоговыми обязательствами) и суммой налогового кредита [1].

Ставка НДС устанавливается в процентах к базе налогообложения, которая определяется исходя из стоимости товаров (работ, услуг), исчисленной по свободным или регулируемым ценам.

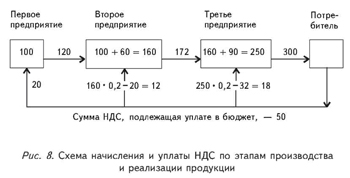

Например, три предприятия взаимосвязаны таким образом: продукция первого предприятия — это сырье для производства продукции на втором предприятии, которое, в свою очередь, является поставщиком комплектующих изделий для продукции третьего предприятия.

Стоимость товарной продукции первого предприятия — 100 тыс. грн. Второе предприятие изготовило комплектующих изделий на сумму 160 тыс. грн. (60 тыс. грн. — добавленная стоимость). Третье предприятие, используя комплектующие изделия, изготовило продукции на сумму 250 тыс. грн. (90 тыс. грн. — добавленная стоимость).

Как же определяется сумма НДС?

Ставка НДС — 20%. Сумма НДС, подлежащая уплате в бюджет первым предприятием (налоговые обязательства), — 20 тыс. грн. (100 • 0,2). Второе предприятие, используя продукцию первого в качестве сырья, включило в себестоимость комплектующих 100 тыс. грн. С учетом добавленной стоимости его затраты на производство и реализацию комплектующих составили 160 тыс. грн., а сумма НДС 32 тыс. грн. (160 • 0,2) — это налоговые обязательства; из нее 20 тыс. грн. — налоговый кредит. Следовательно, сумма НДС, подлежащая уплате в бюджет, составляет 12 тыс. грн. Аналогично рассчитывается сумма НДС, подлежащая уплате в бюджет третьим предприятием: налоговые обязательства — 50 тыс. грн. (250 • 0,2), налоговый кредит — 32 тыс. грн.; уплате в бюджет подлежит сумма 18 тыс. грн.

Схема начисления и уплаты НДС в рассмотренном примере показана на рис. 8.

Отпускная цена производителя на все виды продукции, кроме монопольной и высокорентабельной, рассчитывается по формуле

Цотп = Сполн + Пр + НДС, (14)

где Сполн — полная себестоимость единицы продукции;

Пр — прибыль от реализации единицы продукции.

Отпускная цена производителя на высокорентабельные и монопольные товары народного потребления увеличивается на сумму акцизного сбора (косвенного налога, включаемого в цену товара).

Объектами налогообложения могут быть:

выручка от реализации подакцизных товаров, произведенных для продажи на внутреннем рынке;

таможенная стоимость (закупочная) с учетом таможенных сборов и пошлины импортных товаров, приобретенных за валюту.

Акцизный сбор исчисляется в твердых ставках в ЭКЮ с единицы реализованных (переданных, ввезенных в Украину) товаров или по ставкам в процентах к обороту с реализации товаров [4].

Отпускная цена производителя на товары, по которым акцизный сбор исчисляется в ЭКЮ, рассчитывается по формуле

где Ас — сумма акцизного сбора.

Сумма акцизного сбора, исчисленного в ЭКЮ с товаров, которые произведены и реализуются в Украине, уплачивается в валюте Украины по валютному курсу Национального банка Украины, действующему на первый день квартала, в котором осуществляется реализация.

Отпускная цена производителя на товары, по которым акцизный сбор исчисляется в процентах к стоимости реализованной продукции, рассчитывается по формуле

а сумма акцизного сбора — по формуле

Перечень товаров, на которые устанавливается акцизный сбор, утверждается Кабинетом Министров Украины и публикуется в периодической печати. Перечень подакцизных товаров и ставки акцизного сбора могут изменяться.

Пусть, например, затраты на производство и реализацию магнитофона, выпускаемого на отечественном предприятии, составляют 50 грн., рентабельность — 40% (цифры условные). Ставка акцизного сбора — 5%. Тогда отпускная цена производителя

в том числе начисленная сумма НДС — 15,78 грн., сумма акцизного сбора — 3,68 грн. ((50+50*4/100-5)*100*0,05).

Если этот магнитофон попадет к покупателю, минуя дополнительные звенья товародвижения (снабженческо-сбытовые и торговые организации), покупатель заплатит за него 88,42 грн.

Цена оптовой торговли строится на базе отпускной цены производителя с добавлением издержек и прибыли предприятия оптовой торговли:

Допустим, что в нашем примере издержки и прибыль предприятия оптовой торговли составляют 10 грн. в расчете на один магнитофон. Тогда цена оптовой торговли составит:

По этой цене магнитофон будет реализован в торговые предприятия и фирмы.

Конечная, розничная цена включает в себя цену оптовой торговли, издержки и прибыль предприятия розничной торговли:

Допустим, что издержки и прибыль розничной торговли в расчете на один магнитофон составляют 15 грн. В этом случае розничная цена магнитофона

Црозн = 83,68 + 15 + (83,68 + 15) • 0,2 = 98,68 + 19,74 = 118,42 грн.

Следует учитывать, что чем больше посредников участвуют в реализации продукции, тем выше будет ее розничная цена.