Данный раздел рассматривает основания на выдачу денежных средств в иностранной валюте через кассу организации, для поездок в служебные командировки за пределы Российской Федерации и возможные представительские расходы. Также рассматриваются примеры заполнения некоторых первичных документов (авансовый отчет и расходный кассовый ордер).

При направлении сотрудника в зарубежную командировку и выдаче ему иностранной валюты необходимо учитывать нормы валютного законодательства РФ.

Статьей 22 Федерального закона от 10 декабря 2003 г. N 173-ФЗ «О валютном регулировании и валютном контроле» (далее — Федеральный закон N 173-ФЗ) установлено, что валютный контроль в Российской Федерации осуществляется Правительством Российской Федерации, органами и агентами валютного контроля.

Органами валютного контроля в Российской Федерации являются Центральный банк Российской Федерации (далее — ЦБ РФ), федеральный орган (федеральные органы) исполнительной власти, уполномоченный (уполномоченные) Правительством Российской Федерации.

Агентами валютного контроля являются:

— уполномоченные банки, подотчетные ЦБ РФ;

— государственная корпорация «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)»;

— не являющиеся уполномоченными банками профессиональные участники рынка ценных бумаг, в том числе держатели реестра (регистраторы), подотчетные федеральному органу исполнительной власти по рынку ценных бумаг;

— таможенные органы;

— налоговые органы.

В соответствии с пп. 9 п. 1 ст. 1 Федерального закона N 173-ФЗ к валютным операциям, среди прочих, относится приобретение резидентом у резидента и отчуждение резидентом в пользу резидента валютных ценностей на законных основаниях, а также использование валютных ценностей в качестве средства платежа.

Валютные операции между резидентами запрещены (ст. 9 Федерального закона N 173-ФЗ). Однако есть исключения, к которым относятся и операции при оплате и (или) возмещении расходов физического лица, связанных со служебной командировкой за пределы территории Российской Федерации, а также при погашении неизрасходованного аванса, выданного в связи со служебной командировкой.

Раньше, до внесения изменений в Федеральный закон N 173-ФЗ, Федеральным законом от 18 июля 2005 г. N 90-ФЗ «О внесении изменений в некоторые законодательные акты Российской Федерации», операции, связанные с выплатой работодателем работнику иностранной валюты для возмещения расходов, связанных с направлением работника в служебную командировку за пределы территории Российской Федерации, не значились в перечне разрешенных (Письмо ЦБ РФ от 22 марта 2005 г. N 36-3/526).

На сегодняшний день законодатель предоставляет работодателю право выдать работнику денежные средства в наличной иностранной валюте, что можно сделать через кассу. Соответствующие разъяснения даны в Письме ЦБ РФ от 30 июля 2007 г. N 36-3/1381, в котором говорится: необходимо учитывать, что на основании п. 6 ст. 4 Федерального закона N 173-ФЗ все неустранимые сомнения, противоречия и неясности актов валютного законодательства Российской Федерации, актов органов валютного регулирования и актов органов валютного контроля толкуются в пользу резидентов и нерезидентов.

Опираясь на вышеизложенное, ЦБ РФ считает, что выдача юридическими лицами — резидентами наличной иностранной валюты своим сотрудникам — физическим лицам для оплаты в качестве аванса в связи со служебными командировками за пределы Российской Федерации не противоречит Федеральному закону N 173-ФЗ.

Однако по данному вопросу существует арбитражная практика, которая придерживается иного мнения. Так, в Постановлении ФАС Восточно-Сибирского округа от 4 июля 2007 г. по делу N А33-1126/07-Ф02-3877/07 суд установил, что из кассы организации была выдана наличная валюта на командировочные расходы, по возвращении неиспользованная сумма валюты была возвращена в кассу. Пункт 2 ст. 14 Федерального закона N 173-ФЗ предусматривает порядок осуществления валютных операций юридическими лицами — резидентами. В силу этого пункта, если иное не предусмотрено Федеральным законом N 173-ФЗ, расчеты при осуществлении валютных операций производятся юридическими лицами — резидентами через банковские счета в уполномоченных банках, порядок открытия и ведения которых устанавливается ЦБ РФ.

Таким образом, поскольку осуществленные организацией валютные операции не отнесены п. 2 ст. 14 Федерального закона N 173-ФЗ к перечню сделок, по которым юридические лица — резиденты могут осуществлять расчеты с физическими лицами — резидентами без использования банковских счетов в уполномоченных банках, суд пришел к выводу о наличии в действиях организации состава правонарушения, предусмотренного ч. 1 ст. 15.25 Кодекса Российской Федерации об административных правонарушениях (далее — КоАП РФ), выразившегося в осуществлении незаконной валютной операции.

К аналогичному решению пришел суд в Постановлении ФАС Восточно-Сибирского округа от 25 декабря 2007 г. N А33-8805/07-Ф02-9375/07 по делу N А33-8805/07.

Точку в этом споре поставил Президиум Высшего Арбитражного Суда Российской Федерации. В Постановлении от 18 марта 2008 г. N 10840/07 Президиум Высшего Арбитражного Суда Российской Федерации установил, что поскольку валютная операция, совершаемая при выдаче юридическим лицом — резидентом сотруднику, направляемому в служебную командировку за пределы Российской Федерации, наличных денежных средств в иностранной валюте на командировочные расходы, разрешена законом и не ограничена требованиями об использовании специального счета и о резервировании, она не может быть отнесена к категории незаконных валютных операций, совершение которых образует объективную сторону состава административного правонарушения, предусмотренного ч. 1 ст. 15.25 КоАП РФ.

Таким образом, работодатель, направляя сотрудника в служебную командировку, может выдать под отчет на командировочные расходы иностранную валюту из кассы организации.

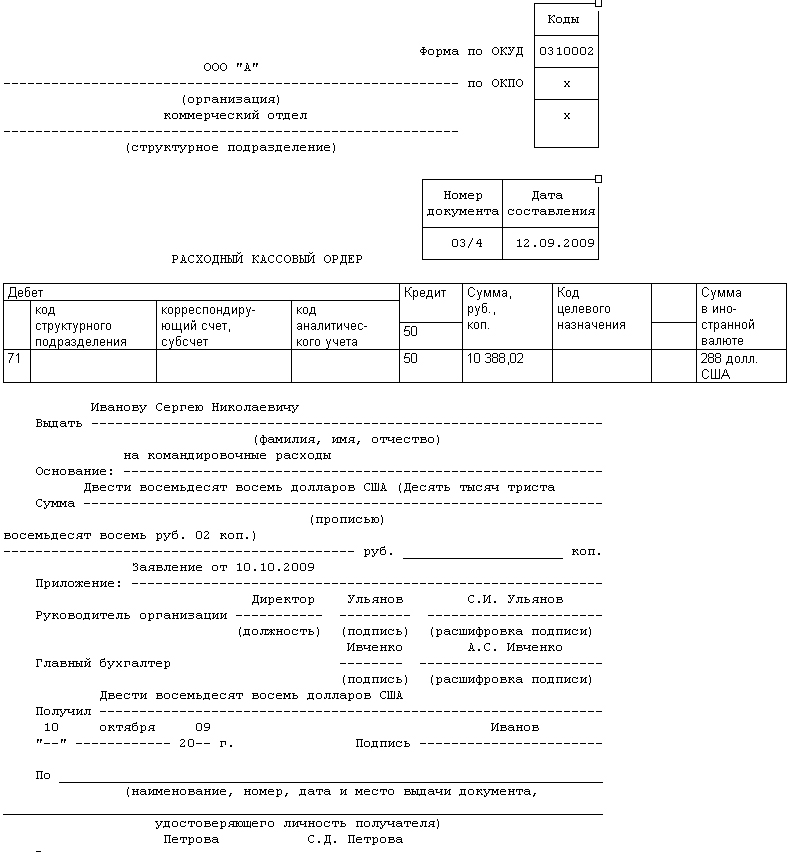

Рассмотрим пример заполнения расходного кассового ордера при выдаче денежных средств в иностранной валюте, а также пример заполнения авансового отчета.

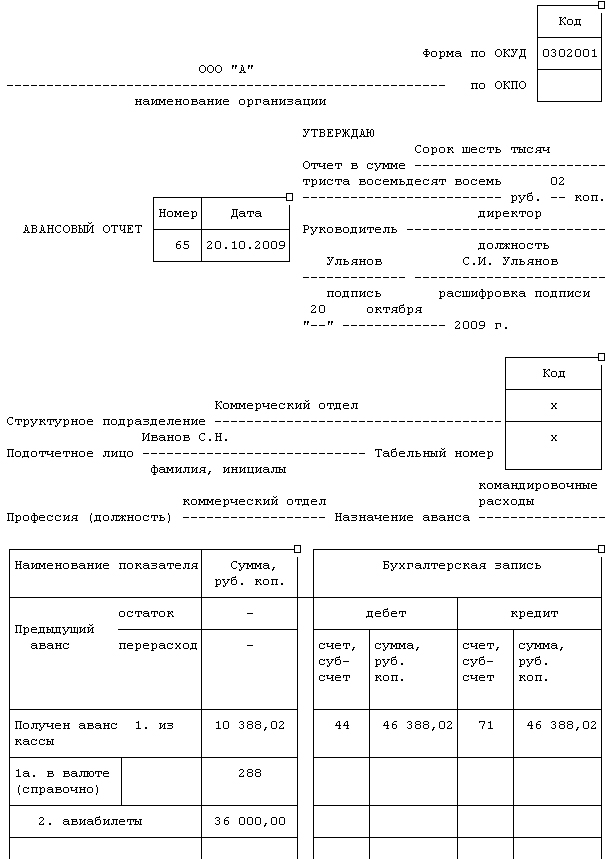

Пример. Коммерческого директора ООО «А» Иванова С.Н. направили в служебную поездку за рубеж сроком на 4 дня.

Ему выдали оплаченный авиабилет стоимостью 36 000 руб. и через кассу выдали суточные на срок командировки в размере 288 долл. США.

Билеты и деньги были получены 10 октября 2009 г. Предположим, что на дату выдачи подотчетных сумм курс ЦБ РФ составлял 36,0695 руб/долл. Проживание обеспечивала принимающая сторона. Сотрудник находился в командировке с 14 по 17 октября 2009 г. Авансовый отчет представлен 20 октября 2009 г. Отчет утвержден руководителем организации 21 октября 2009 г. На эту дату официальный курс — 36,0561 руб/долл.

Выдача рублевых подотчетных средств отражается, как известно, в расходном кассовом ордере по форме N КО-2, утвержденной Постановлением Госкомстата России от 18 августа 1998 г. N 88 «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации».

Для выдачи наличной валюты унифицированной формы такого документа нет. Это вполне понятно, так как контролирующие органы, вплоть до появления Постановления Президиума ВАС РФ от 18.03.2008 N 10840/07 по делу N А33-1127/2007, считали такую операцию, противоречащей законодательству РФ о валютном регулировании.

Дополнить форму N КО-2 дополнительными реквизитами запрещает Постановление Госкомстата России от 24 марта 1999 г. N 20 «Об утверждении Порядка применения унифицированных форм первичной учетной документации». Как быть?

По мнению автора, организации следует самостоятельно с учетом норм п. 2 ст. 9 Закона N 129-ФЗ разработать форму такого документа и закрепить ее в своей учетной политике, причем за основу можно взять форму расходного кассового ордера N КО-2.

Унифицированная форма N КО-2

Выдал кассир ————- ————————

(подпись) (расшифровка подписи)

Выдал кассир ————- ——————-

(подпись) (расшифровка подписи)

Авансовый отчет оформляется по форме N АО-1, утвержденной Постановлением Госкомстата России от 1 августа 2001 г. N 55 «Об утверждении унифицированной формы первичной учетной документации N АО-1 «Авансовый отчет».

Унифицированная форма N АО-1

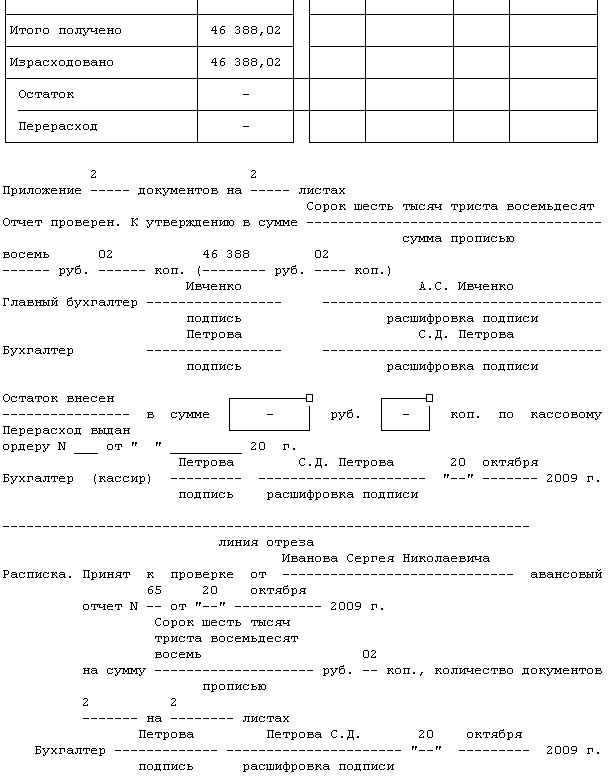

Оборотная сторона формы N АО-1

| Номер

по по- рядку |

Документ,

подтверждающий производственные расходы |

Наиме-

нование докумен- та (рас- хода) |

Сумма расхода | Дебет

сче- та, суб- счета |

||||||

| по отчету | принятая к учету | |||||||||

| в руб.

коп. |

в валюте | в руб.

коп. |

в валюте | |||||||

| дата | номер | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | ||

| 1. | 20.10.2009 | 278 | Суточные

согласно служебному заданию |

х | 288 долл.

США (72 долл. США x 4) |

10 388,02 | 288 долл.

США |

44 | ||

| 2. | … | … | авиабилеты | 36 000,00 | х | 36 000,00 | х | 44 | ||

| Итого | 36 000,00 | 288 долл.

США |

46 388,02 | 288 долл.

США |

||||||

Подотчетное лицо ——————— ——————————

подпись расшифровка подписи

Иногда сотрудники, находясь в зарубежной командировке, вынуждены нести представительские расходы. При этом денежные средства на такие расходы работодатель также может выдать вместе с командировочными из кассы организации.