5.1.1. Суточные

Суточные при командировках по России.

При расчете суточных, которые необходимо выплатить командированному работнику по количеству дней, следует руководствоваться Положением об особенностях направления работников в служебные командировки (Постановление Правительства РФ от 13 октября 2008 г. N 749), а также Инструкцией Минфина СССР от 7 апреля 1988 г. N 62 «О служебных командировках в пределах СССР». Однако необходимо помнить, что Инструкция N 62 применяется только в части, не противоречащей действующему законодательству и, в первую очередь, Трудовому кодексу РФ.

Так, суточные выплачиваются командированному работнику за каждый день нахождения в командировке, включая выходные и праздничные дни, а также дни нахождения в пути, в том числе за время вынужденной остановки в пути.

При расчете суточных следует учитывать, что днем отъезда считается день отправления соответствующего транспортного средства (самолета, поезда и т.п.) из места постоянной работы командированного работника, а днем приезда — день прибытия указанного транспортного средства в место постоянной работы. При отправлении транспортного средства до 24 часов включительно днем отъезда считаются текущие сутки, а с 0 часов и позднее — последующие сутки. Если станция (аэропорт, пристань) находится за чертой населенного пункта, учитывается время, необходимое для проезда до станции (аэропорта, пристани), в соответствии с п. 4 Положения N 749. Аналогичные правила применяются и для определения последнего дня командировки на основании все того же п. 4 Положения N 749.

Порядок и размеры возмещения расходов, связанных со служебными командировками, определяются коллективным договором или локальным нормативным актом организации.

Организациям, не финансируемым из федерального бюджета, нормы суточных устанавливаются коллективным договором или иными локальными нормативными актами и ограничены только минимальным размером. Для целей налогообложения суточные не нормируются. Примечательно, что суточные должны быть выплачены за каждые «занятые» командировкой сутки.

То есть для того чтобы правильно рассчитать суточные, необходимо тщательно проанализировать первичные документы, представленные работником.

В первую очередь такими документами являются билеты. В железнодорожных и авиационных билетах указывается время отправления (вылета) и время прибытия (прилета).

Речь идет о командировках по России.

Суточные в зарубежной командировке.

Рассчитывая размеры суточных при краткосрочных командировках на территорию зарубежных стран, необходимо основываться на Приказе Минфина России от 2 августа 2004 г. N 64н.

Но и здесь есть свои особенности, устанавливаемые Постановлением Правительства РФ от 26 декабря 2005 г. N 812 «Об установлении предельных норм возмещения расходов по найму жилого помещения в иностранной валюте при служебных командировках на территории иностранных государств работников организаций, финансируемых за счет средств федерального бюджета» (Постановление N 812), в отношении суточных:

1. В случае если работники, направленные в краткосрочную командировку за границу, в период командировки обеспечиваются иностранной валютой на личные расходы за счет принимающей стороны, то организация (направляющая сторона) выплату суточных им не производит. Если принимающая сторона не выплачивает указанным лицам иностранную валюту на личные расходы, но предоставляет им за свой счет питание, то организация (направляющая сторона) выплачивает им суточные в размере 30 процентов нормы, включая надбавки, предусмотренные Постановлением N 812.

2. Работникам, выехавшим в командировки за границу и возвратившимся из-за границы в Россию в тот же день, суточные в иностранной валюте необходимо выплачивать в размере 50 процентов нормы.

3. В соответствии с Постановлением N 812 размер суточных варьируется от условий. При служебной командировке с территории России на территорию иностранных государств размер суточных выше, чем при служебной командировке работников загранучреждений России в пределах территории иностранного государства, где находится загранучреждение. Другими словами, если местом постоянной работы является, например, консульство России в Германии, то при поездке сотрудника по данной стране размер суточных будет меньше, чем если бы его направили в командировку в Данию.

Далее следует отметить, что работникам, направляемым в командировки за границу, суточные выплачиваются за каждый день пребывания в командировке. То есть правило расчета суточных как при командировках по России, так и за рубеж одинаково — начислять за каждый день командировки. При этом со дня пересечения государственной границы при выезде из Российской Федерации суточные выплачиваются по норме, установленной для выплаты в стране, в которую лицо направляется, а со дня пересечения государственной границы при въезде в Российскую Федерацию — по норме, установленной при командировках в пределах Российской Федерации. Если работник в период командировки находился в нескольких зарубежных странах, то со дня выбытия из одной страны в другую (определяется по отметке в паспорте) суточные выплачиваются по норме, установленной для выплаты в стране, в которую он направляется.

Если работник едет в служебную командировку в ближнее зарубежье, в государства — участники СНГ, с которыми заключены межправительственные соглашения, предусматривающие, что в документах для въезда и выезда пограничными органами не проставляются отметки о пересечении государственной границы, даты пересечения при следовании из России и в Россию определяются по отметкам в командировочном удостоверении. Оформляется оно так же, как командировочное удостоверение при служебной командировке в пределах территории Российской Федерации.

А если в процессе командировки сотрудник организации посещает несколько зарубежных стран, возникает вопрос, каким образом рассчитывать суточные в данной ситуации. Дело в том, что по зарубежным командировкам командировочные удостоверения не оформляются и отметки о прибытии и убытии из очередного пункта не делаются. А для списания расходов на выплату суточных важно знать день пересечения границы каждого государства. Ведь предельные нормы списания суточных установлены отдельно для каждой страны. По мнению Минфина России, высказанному в Письме от 8 сентября 2006 г. N 03-03-04/1/660, в таком случае дни нахождения в том или ином государстве вы можете определить по отметкам в загранпаспорте. Однако при пересечении границ стран Шенгенского соглашения отметки об этом не делаются. Как в таком случае определить, нормы какого государства использовать для выплаты суточных? По мнению Минфина России, вы можете руководствоваться приказом о направлении работника в командировку, распечаткой электронного билета, посадочными талонами и счетами за проживание в отелях. Для этого в приказе целесообразно указать конкретные даты нахождения работника в каждой стране с учетом дат в проездных документах. И попросить работника сохранять посадочные талоны не только при перелете из России и обратно, но и по рейсам между иностранными государствами.

Пример. Сотрудник вылетает в служебную командировку в Рим (Италия). Время вылета самолета — 15 марта 2009 г. в 18 часов 40 минут. Таким образом, граница будет пересечена 15 марта. За этот день сотруднику начисляются суточные в иностранной валюте — 65 долл. США. Аэропорт находится в г. Москве, а работник командируется из г. Воронежа. Для того чтобы добраться до аэропорта, ему необходимо выехать в Москву на поезде 14 марта в 2 часа 15 минут.

Таким образом, первым днем командировки следует считать 14 марта 2009 г. За этот день работнику должны выплатить суточные в размере 500 руб., установленные внутренним положением компании о командировках.

Сотрудник прибывает из командировки в аэропорт 20 марта в 10 часов 45 минут, следовательно, границу он пересечет также 20 марта. За этот день ему должны быть выплачены суточные по нормам, установленным для командировок в пределах РФ, то есть 500 руб.

В Воронеж он прибудет 21 марта в 8 часов 35 минут (время прибытия поезда). Следовательно, ему должны быть выплачены суточные за 20 и 21 марта в общем размере 200 руб.

Таким образом, всего работник получит:

— в иностранной валюте за 5 дней — с 15 марта по 19 марта 2009 г. включительно — 325 долл. США (5 дн. x 65 USD/дн.);

— в рублях за 3 дня (14, 20, 21 марта 2009 г.) — 1500 руб. (3 дн. x 500 руб/дн.).

Но все не так просто. Размер суточных, выплачиваемых командируемому работнику, зависит не только от страны, куда он направляется (на основании Постановления N 812), но и от длительности командировки. Краткосрочными считаются командировки длительностью до 60 суток включительно.

Нередка ситуация, когда работник находится в загранкомандировке более 60 дней. Следовательно, начиная с 61-го дня нахождения в командировке работнику будут выплачиваться суточные в размере, установленном для работников загранучреждений РФ при командировках в пределах государства, где такое учреждение находится.

Пример. Организация командировала сотрудника в Швецию. Сотрудник находился в командировке 63 дня (день прилета не включается). Первый день командировки совпал с днем вылета.

Нормы суточных в Швеции составляют 65 долл. Однако сотрудник пробыл в командировке 63 дня. Следовательно, начиная с 61-го дня нахождения в командировке ему будут выплачиваться суточные в размере 46 долл.

Таким образом, сотруднику будут выплачены суточные в размере 4038 долл. США, в том числе:

— с 1-го по 60-й день — 3900 долл. США (65 USD/дн. x 60 дн.);

— с 61-го по 63-й день — 138 долл. США (46 USD/дн. x 3 дн.).

Приказом руководителя могут быть установлены в организации повышенные размеры суточных. Так же, как и в ситуации с суточными по России в данном случае, это должно быть прописано в локальных актах организации.

5.1.2. Компенсация расходов на проезд

Командировки по России.

Командированному работнику возмещаются расходы по проезду к месту служебной командировки и обратно к месту постоянной работы (включая страховой взнос на обязательное личное страхование пассажиров на транспорте, оплату услуг по оформлению проездных документов, расходы за пользование в поездах постельными принадлежностями) — в размере фактических расходов, подтвержденных проездными документами, но не выше:

— железнодорожным транспортом — в купейном вагоне скорого фирменного поезда;

— водным транспортом — в каюте V группы морского судна регулярных транспортных линий и линий с комплексным обслуживанием пассажиров, в каюте II категории речного судна всех линий сообщения, в каюте I категории судна паромной переправы;

— воздушным транспортом — в салоне экономического класса либо первого класса, при условии, что возмещаются такие расходы в каждом отдельном случае с разрешения руководителя организации при представлении проездных документов (п. 18 Инструкции N 62);

— автомобильным транспортом — в автотранспортном средстве общего пользования (кроме такси);

при отсутствии проездных документов, подтверждающих произведенные расходы, — в размере минимальной стоимости проезда:

— железнодорожным транспортом — в плацкартном вагоне пассажирского поезда;

— водным транспортом — в каюте X группы морского судна регулярных транспортных линий и линий с комплексным обслуживанием пассажиров, в каюте III категории речного судна всех линий сообщения;

— автомобильным транспортом — в автобусе общего типа.

В соответствии с п. 13 Инструкции N 62 при наличии нескольких видов транспорта, связывающих место постоянной работы и место командировки, администрация может предложить командированному работнику вид транспорта, которым ему надлежит воспользоваться. При отсутствии такого предложения работник самостоятельно решает вопрос о выборе транспорта.

При оплате проезда по железной дороге в настоящее время используются специальные бланки строгой отчетности. Они предназначены для оформления расчетов за железнодорожные услуги с населением предприятиями Министерства путей сообщения РФ и утверждены Письмом Минфина России от 12 марта 1999 г. N 16-00-24-33:

— проездной документ АСУ «Экспресс»;

— багажная квитанция формы N ЛУ-12бр;

— катушечный билет основной для оформления проезда в поездах пригородного сообщения формы N ЛУ-97пко;

— катушечный билет дополнительный для оформления проезда в поездах пригородного сообщения формы N ЛУ-97пкд.

Правомерность и правила их применения подтверждены Письмом МНС России от 7 апреля 1999 г. N ВГ-6-16/222, а также п. 4 Постановления Президиума ВАС РФ от 31 июля 2003 г. N 16.

Как уже отмечалось, командированному сотруднику оплачиваются расходы на проезд к месту командировки и обратно к месту постоянной работы воздушным, железнодорожным, водным и автомобильным транспортом общего пользования. При этом необходимо помнить, что если, например, станция находится за чертой населенного пункта, то оплачивается проезд до нее транспортом общего пользования. То есть в целях учета местом командировки понимается именно населенный пункт, в который командирован сотрудник, а не здание или место. К такому же выводу пришел и ФАС Северо-Западного округа в Постановлении от 10 февраля 2004 г. N А66-6196-03. Исходя из этого утверждения, судьи отказались учесть в составе расходов затраты по проезду в метро от вокзала к зданию организации, куда были командированы сотрудники, расположенному в этом же городе. Логика рассуждения судей такова — местом назначения командированного признается г. Москва. Поэтому ни о каком возмещении расходов по проезду сотрудников в метро говорить не приходится. Такие расходы должны включаться в суточные, выплачиваемые работнику.

Еще один фактор, на который обращают судьи свое внимание, — это обоснованность расходов. Скажем, если сотрудник может добраться до места командировки прямым поездом, а вместо этого покупает билеты на самолет через транзитный аэропорт, такие расходы вряд ли могут считаться оправданными. К такому выводу пришли судьи ФАС Западно-Сибирского округа в Постановлении от 15 ноября 2005 г. N Ф04-7834/2005(16898-А27-32), Ф04-7834/2005(16904-А27-32). В деле сотрудник купил билет на самолет из Новокузнецка в Тюмень через Москву. Тогда как прямой переезд на поезде в купе обошелся бы на порядок дешевле.

Командировка за границу.

При определении нижнего предела размеров возмещения расходов на проезд командированного работника за рубеж следует руководствоваться Постановлением Правительства РФ от 20 декабря 2002 г. N 911 «О гарантиях и компенсациях работникам, направляемым на работу в представительства Российской Федерации за границей» (Постановление N 911).

В соответствии с ним командированным за границу работникам возмещаются следующие расходы по проезду к месту служебной командировки и обратно к месту постоянной работы (включая страховой взнос на обязательное личное страхование пассажиров на транспорте, оплату услуг по оформлению проездных документов, расходы за пользование в поездах постельными принадлежностями) в размере фактических расходов, подтвержденных проездными документами, но не выше стоимости проезда:

— железнодорожным транспортом — в купейном вагоне скорого фирменного поезда;

— водным транспортом — в каюте V группы морского судна регулярных транспортных линий и линий с комплексным обслуживанием пассажиров, в каюте II категории речного судна всех линий сообщения, в каюте I категории судна паромной переправы;

— воздушным транспортом — в салоне экономического класса, а также по билету I класса, в каждом отдельном случае с разрешения руководителя организации при представлении проездных документов;

— автомобильным транспортом — в автотранспортном средстве общего пользования (кроме такси).

Кроме указанных расходов, командированный работник имеет право на возмещение:

— расходов на проезд в аэропорт или на вокзал в местах отправления, назначения или пересадок;

— расходов на провоз не более 80 килограммов багажа (независимо от количества багажа, разрешенного для бесплатного провоза по билету на тот вид транспорта, которым следует работник);

— расходов в связи с наймом жилого помещения в случае вынужденной задержки в пути следования (по установленным нормам).

Указанные расходы возмещаются только при условии представления подтверждающих документов (счетов, квитанций, проездных билетов и др.).

Тут необходимо обратить внимание на следующую тонкость. В настоящее время все чаще авиакомпании отказываются от выдачи бумажных билетов и переходят на систему продажи электронных билетов. Для того, чтобы пройти регистрацию на рейс, авиапассажиру необходимо иметь всего лишь документ, удостоверяющий личность (загранпаспорт), и знать номер кода своего электронного билета. В этом случае возникает вопрос, как документально подтвердить расходы на проезд командированного сотрудника за рубеж, поскольку билет как таковой пассажиру на руки не выдается. Перелет на рейсе авиакомпании, применяющей виртуальные билеты, организация может подтвердить распечаткой такого билета и посадочным талоном на самолет. Однако учтите: распечатку электронного билета можно сделать только до вылета самолета. После того как пассажир воспользовался услугами авиакомпании, распечатать билет она уже не сможет. Вам предоставят только письменную информацию о том, что конкретный пассажир летел на том или ином рейсе. Чтобы избежать проблем, лучше заранее позаботиться о получении электронного билета в бумажном виде или попросите работника перед отлетом обратиться в представительство иностранного перевозчика. Как правило, оно есть в аэропорту, из которого авиакомпания выполняет свои рейсы.

Когда затраты на проезд не подтверждены документально.

Может случиться, что работник потерял, забыл документы, подтверждающие произведенные расходы. Как быть в этом случае?

Во-первых, при утрате документов можно получить заверенные копии утерянных документов либо справки из касс, подтверждающие факт приобретения билетов. Такие официально заверенные документы принимаются для целей налогообложения (Письмо УМНС России по г. Москве от 28 ноября 2001 г. N 03-12/54745).

Во-вторых, руководитель предприятия в случае командировки сотрудника по территории РФ имеет право разрешить возместить оплату проезда по минимальной его стоимости. Это право руководителя, но никак не обязанность.

Итак, если возмещение осуществляется в размере минимальной стоимости проезда, тогда:

— железнодорожным транспортом — в плацкартном вагоне пассажирского поезда;

— водным транспортом — в каюте X группы морского судна регулярных транспортных линий и линий с комплексным обслуживанием пассажиров, в каюте III категории речного судна всех линий сообщения;

— автомобильным транспортом — в автобусе общего типа.

Основанием для возмещения оплаты проезда будет являться заявление работника о возмещении ему израсходованных средств с указанием даты и времени отправления транспортного средства, его вида и номера, стоимости билета, а также причин утраты документов. На заявлении руководитель предприятия должен написать распоряжение о размерах возмещаемых сумм или об отказе в возмещении. Данное заявление прилагается к авансовому отчету и должно храниться в бухгалтерии предприятия. Возможно также оформление приказа руководителя.

В случае же отсутствия документально подтвержденных работником расходов либо копий документов, связанных с проездом до места назначения и обратно, стоимость данных поездок будет включаться в его налогооблагаемый доход с последующим удержанием налога на доходы физических лиц в соответствии со ст. 210 Налогового кодекса РФ.

5.1.3. Компенсация расходов по найму жилого помещения

В соответствии со ст. 168 Трудового кодекса РФ при направлении работника в служебную командировку работодатель обязан возместить работнику, в том числе и расходы на наем жилого помещения.

Расходы на проживание возмещаются работнику в сумме фактически произведенных затрат со дня его прибытия к месту командировки и по день выезда к месту постоянной работы по представленным документам. Согласно п. 11 Инструкции N 62 расходы по найму жилого помещения в месте командировки возмещаются командированному работнику со дня его прибытия и по день выезда.

Расходы по найму жилого помещения за время вынужденной остановки в пути, подтвержденной соответствующими документами, также должны быть возмещены.

Работник проживал в гостинице.

Если работник проживал в гостинице, то количество суток, за которое оплачено проживание, определяется по времени, фактически проведенному в месте командировки. Практически это количество ночей, проведенных в данной местности. Возмещение производится в соответствии с представленными документами с учетом расходов на бронирование и «расчетного часа», принятого в гостинице. Обычно единый расчетный час в гостиницах — 12.00 по местному времени, однако могут быть и другие варианты. Например, в последнее время все чаще расчетным часом является время заселения в гостиницу.

У каждого работника во время командировки должен быть свой документ, подтверждающий фамилию проживающего лица, стоимость снимаемого им номера, срок пребывания и виды расходов. Снимая номер в гостинице, работникам необходимо ориентироваться на требования, установленные работодателем в отношении предельной стоимости расходов на проживание. Эти пределы стоимости могут быть зафиксированы в локальных актах, таких как приказ по организации, либо записаны в коллективном договоре.

В соответствии с Постановлением Правительства РФ от 25 апреля 1997 г. N 490 «Об утверждении Правил предоставления гостиничных услуг в Российской Федерации» при оформлении проживания в гостинице исполнитель выдает квитанцию (талон) или иной документ, подтверждающий заключение договора на оказание услуг, который должен содержать:

— наименование исполнителя (для индивидуальных предпринимателей — фамилию, имя, отчество, сведения о государственной регистрации);

— фамилию, имя, отчество потребителя;

— сведения о предоставляемом номере (месте в номере);

— цену номера (места в номере);

— другие необходимые данные по усмотрению исполнителя.

Гостиницы при оказании услуг населению в обязательном порядке должны применять контрольно-кассовые машины (ККМ) при расчетах с населением, в том числе и с иностранными физическими лицами. Если у гостиницы нет кассового аппарата, то работнику должны выдать бланк строгой отчетности — гостиничный счет по форме N 3-Г, утвержденной Приказом Минфина России от 13 декабря 1993 г. N 121 «Об утверждении форм документов строгой отчетности».

Бухгалтеру чаще всего приходится иметь дело с бланком строгой отчетности «Счет» (формы N 3-Г или N 3-Гм), который заполняется при оформлении оплаты за бронь, проживание, а также за дополнительные платные услуги при отсутствии специальных талонов. Счета могут оформляться ручным или механизированным способом, один из экземпляров выдается командированному работнику. В счете фиксируется оплата за весь период проживания. Если работник досрочно выезжает из гостиницы, то на экземплярах счета делается отметка о произведенном возврате ему части денежных средств.

Пример. Организация 19 апреля 2009 г. направила бухгалтера Н.К. Ковальчук в трехдневную командировку в г. Владимир. В командировке она должна была сверить расчеты с поставщиками сырья. Ей выдали под отчет 4000 руб. Вернувшись, Ковальчук 23 апреля составила авансовый отчет и приложила к нему следующие документы:

— командировочное удостоверение (форма N Т-10);

— железнодорожные билеты во Владимир и обратно стоимостью 1500 руб.;

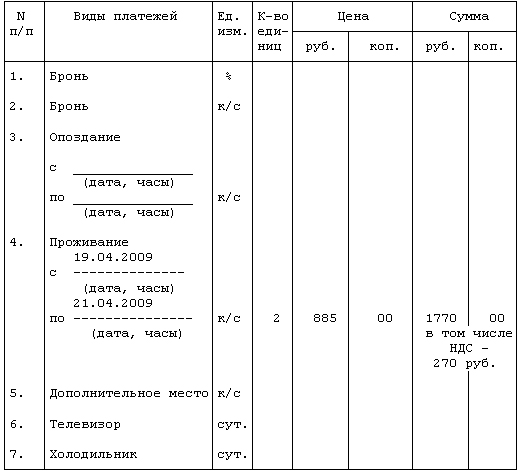

— счет из гостиницы по форме N 3-Г за двое суток проживания на сумму 1770 руб. (в том числе НДС — 270 руб.). Выглядит он так:

Форма N 3-Г

ИНН 3302004800

ЗАО «Акрополь-Инн»

600001, г. Владимир, ул. Б. Московская, 7

«Нерль»

Гостиница ———————————————————

г. Владимир, ул. Ленина, 42

Город ————————————————————

001452 21 апреля 09

СЧЕТ N —————— от «—» ——————— 20— г.

Ковальчук Н.К.

Гр. ———————— Индекс поселения ____________________

(Фамилия, И.О., страна)

531 после 12

N комнаты ————————- Заезд ———————

(дата, часы)

В

N корпуса ————————-

Одна тысяча семьсот семьдесят рублей

Итого получено по счету: ————————————-

______________________________________________________________

(сумма прописью)

Скопина

Дежурный администратор ——————————————-

(оператор механизиро- (подпись)

ванного расчета)

Организация установила, что суточные для командировок по России составляют 100 руб. в день. В железнодорожных билетах сумма НДС отдельно выделена не была. А вот в счете гостиницы указано, что в стоимость услуг входит этот налог.

В итоге все командировочные расходы составили:

3 дн. x 100 руб/дн. + 1500 руб. + (1770 руб. — 270 руб.) = 3300 руб.

Случается, что работник пользовался автостоянкой гостиницы. В этом случае должна быть оформлена квитанция по форме N 11-Г «Автостоянка», которая также является бланком строгой отчетности.

На дополнительные услуги, предоставляемые гостиницей (заказ билетов в аэропорт, оплата услуг переводчика, предоставление чая, кофе по желанию проживающего), выписывается квитанция по форме N 12-Г «Квитанция на предоставление дополнительных платных услуг», тоже представляющая собой бланк строгой отчетности.

Добавим, что бронирование номера в гостинице относится к дополнительным услугам, оказываемых гостиницей. То есть суммы затрат по бронированию номера подлежат включению в состав расходов, уменьшающих налогооблагаемую базу по налогу на прибыль (Письмо Минфина России от 2 мая 2007 г. N 03-03-06/1/252, Постановление ФАС Волго-Вятского округа от 24 марта 2006 г. N А28-10790/2005-233/15). Судьи рассуждали так. Согласно пп. 12 п. 1 ст. 264 Налогового кодекса РФ к прочим расходам, связанным с производством и реализацией, относятся расходы на командировки, в частности на проезд работника к месту командировки и обратно к месту постоянной работы, на наем жилого помещения.

По этой статье расходов подлежат возмещению также:

— расходы работника на оплату дополнительных услуг, оказываемых в гостиницах (за исключением расходов на обслуживание в барах и ресторанах, расходов на обслуживание в номере, расходов за пользование рекреационно-оздоровительными объектами);

— суточные или полевое довольствие в пределах норм, утверждаемых Правительством Российской Федерации;

— оформление и выдачу виз, паспортов, ваучеров, приглашений и иных аналогичных документов;

— консульские, аэродромные сборы, сборы за право въезда, прохода, транзита автомобильного и иного транспорта, за пользование морскими каналами, другими подобными сооружениями и иные аналогичные платежи и сборы.

Как установлено судом и следует из материалов дела, командировочные расходы не приняты налоговым органом для целей налогообложения, поскольку не включены в перечень таких расходов в пп. 12 п. 1 ст. 264 Налогового кодекса РФ. Не поименованные в этой статье затраты на заказ и возврат билетов и взимаемый при покупке билета сервисный сбор также относятся к оплате проезда работника. Бронирование номера в гостинице прямо относится к дополнительным услугам, оказываемым гостиницами. Таким образом, у налоговиков отсутствовали основания для исключения рассматриваемых расходов из состава затрат.

При непредставлении (утрате) работником документов, подтверждающих осуществленные расходы по найму помещения, работодатель может принять решение о возмещении таких расходов по заявлению работника. При этом следует учесть нюансы в налогообложении (налогообложение возмещаемых расходов без представления оправдательных документов рассмотрено ниже).

Что делать, если расходы на проживание документально не подтверждены.