По договору о совместной деятельности (простого товарищества) двое или несколько лиц (товарищей) обязуются объединить свои вклады и действовать вместе для того, чтобы получать прибыль.

Вкладом в договор простого товарищества может быть любое имущество вашей фирмы — нематериальные активы, основные средства, деньги, ценные бумаги и т.д.

Такие вклады отражают на счете 58, субсчет 4 «Вклады по договору простого товарищества».

По строке 140 годового баланса отражают дебетовое сальдо по этому счету на конец отчетного периода.

Если вклад вносится не деньгами, он оценивается по стоимости, согласованной между товарищами.

Чтобы отразить сумму вклада, сделайте в учете запись:

— если вклад вносится деньгами:

Дебет 58-4 Кредит 50 (51, 52)

— отражен вклад в простое товарищество деньгами;

— если вклад вносится основными средствами (нематериальными активами):

Дебет 02 (05) Кредит 01 (04)

— сформирована остаточная стоимость основного средства (нематериального актива), передаваемого по договору простого товарищества;

Дебет 58-4 Кредит 01 (04)

— отражен вклад в простое товарищество основными средствами (нематериальными активами);

— если вклад вносится другим имуществом фирмы:

Дебет 58-4 Кредит 07 (08, 10, 41, 43, 58…)

— отражен вклад в простое товарищество прочим имуществом фирмы.

Стоимость имущества, внесенного в виде вклада, по которой оно было оценено товарищами, может быть выше или ниже его балансовой стоимости.

Если стоимость (оценка) такого имущества выше его балансовой стоимости, сделайте в учете запись:

Дебет 58-4 Кредит 91-1

— отражено превышение денежной оценки вклада над его балансовой стоимостью.

Если стоимость (оценка) такого имущества ниже его балансовой стоимости, сделайте в учете запись:

Дебет 91-2 Кредит 58-4

— отражено превышение балансовой стоимости переданного имущества над его денежной оценкой по договору.

Строка 145 «Отложенные налоговые активы»

Сумму таких активов учитывают на счете 09 «Отложенные налоговые активы».

По строке 145 баланса за прошедший год указывают сальдо по этому счету на конец отчетного периода.

Отложенный налоговый актив возникает, когда момент признания расходов (доходов) в бухгалтерском и налоговом учете не совпадает.

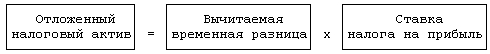

Сумму такого актива рассчитывают по формуле:

Вычитаемые временные разницы возникают, если расходы в бухгалтерском учете признают раньше, чем в налоговом, а доходы — позже. Эти разницы приводят к уменьшению налога на прибыль в будущих периодах.

Такие ситуации могут возникать, например:

— если фирма, использующая кассовый метод, начислила расходы, но фактически их не оплатила (такие расходы отражают в бухгалтерском учете, но для целей налогообложения они не учитываются);

— если сумма начисленных расходов (например, амортизации основных средств) в бухгалтерском учете больше, чем в налоговом. Например, если амортизация в бухгалтерском учете начисляется методом списания стоимости по сумме чисел лет срока полезного использования, а в налоговом — линейным методом.

Вычитаемые временные разницы отражают на субсчетах тех счетов, по которым они возникли.

Пример. 15 февраля отчетного года ООО «Пассив» ввело в эксплуатацию новый станок стоимостью 480 000 руб. (без НДС). Срок его полезного использования — 4 года. В целях бухгалтерского учета «Пассив» начисляет амортизацию по сумме чисел лет срока полезного использования, в целях налогообложения применяет линейный метод. Начислять амортизацию бухгалтер должен с 1 марта отчетного года. Как это сделать, показано в таблице:

| Условия | В бухучете, руб. | В налоговом учете, руб. |

| Первоначальная стоимость

станка |

480 000 | 480 000 |

| Сумма начисленной

амортизации за март отчетного года |

16 000 (4 : 10 x

480 000 : 12) |

10 000 (480 000 : 4 :

12) |

| Остаточная стоимость на

1 апреля отчетного года |

464 000 (480 000 —

16 000) |

470 000 (480 000 —

10 000) |

Таким образом, вычитаемая временная разница составит 6000 руб. (16 000 — 10 000). В конце I квартала отчетного года бухгалтер «Пассива» сделает проводку:

Дебет 02, субсчет «Амортизация по станкам», Кредит 02, субсчет «Вычитаемые временные разницы»

— 6000 руб. — отражена вычитаемая временная разница.

Одновременно с вычитаемой временной разницей рассчитывают и сумму отложенного налогового актива. При этом бухгалтер должен сделать проводку:

Дебет 09 Кредит 68, субсчет «Расчеты по налогу на прибыль»,

— отражена сумма отложенного налогового актива.

Пример. ООО «Пассив» признает доходы и расходы для целей налогообложения кассовым методом. В IV квартале отчетного года «Пассив» получил от своих поставщиков материалы на сумму 442 500 руб. (в том числе НДС — 67 500 руб.) и передал их в производство. В этом квартале фирма перечислила поставщику только часть денег — 206 500 руб. (в том числе НДС — 31 500 руб.).

Ставка налога на прибыль составляет 20%.

Расходы будут признаны: в бухгалтерском учете в сумме 375 000 руб. (442 500 — 67 500), а в налоговом учете в сумме 175 000 руб. (206 500 — 31 500).

Вычитаемая временная разница составит 200 000 руб. (375 000 — 175 000).

Бухгалтер «Пассива» должен сделать проводки:

Дебет 10 Кредит 60

— 375 000 руб. (442 500 — 67 500) — оприходованы материалы;

Дебет 19 Кредит 60

— 67 500 руб. — учтен НДС по оприходованным материалам;

Дебет 68, субсчет «Расчеты по НДС», Кредит 19

— 67 500 руб. — принят к вычету НДС;

Дебет 60 Кредит 51

— 206 500 руб. — перечислены деньги поставщику за материалы;

Дебет 20 Кредит 10

— 375 000 руб. — списаны материалы в производство;

Дебет 20 Кредит 20, субсчет «Вычитаемые временные разницы»

— 200 000 руб. — отражена вычитаемая временная разница. По итогам отчетного года бухгалтер «Пассива» сделал проводку:

Дебет 09 Кредит 68, субсчет «Расчеты по налогу на прибыль»

— 40 000 руб. (200 000 руб. x 20%) — отражена сумма отложенного налогового актива. Эту сумму нужно указать по строке 145 баланса за год.

По мере уменьшения или полного погашения вычитаемых временных разниц нужно сделать проводки:

Дебет 68, субсчет «Расчеты по налогу на прибыль», Кредит 09

— погашена сумма отложенного налогового актива.

Пример. Воспользуемся условиями предыдущего примера.

Предположим, что в IV квартале отчетного года «Пассив» перечислил поставщику оставшиеся 236 000 руб. Бухгалтер «Пассива» должен сделать проводки:

Дебет 60 Кредит 51

— 236 000 руб. — погашена задолженность перед поставщиком;

Дебет 20, субсчет «Вычитаемые временные разницы», Кредит 20

— 200 000 руб. (236 000 — 36 000) — списана вычитаемая временная разница;

Дебет 68, субсчет «Расчеты по налогу на прибыль», Кредит 09

— 40 000 руб. (200 000 руб. x 20%) — погашен отложенный налоговый актив.

В такой ситуации в строке 145 баланса за отчетный год нужно поставить прочерк.

Если объект, по которому вы ранее отразили отложенный налоговый актив, выбыл, то сумму актива нужно списать на счет 99 «Прибыли и убытки».

Для этого сделайте запись:

Дебет 99 Кредит 09

— списана сумма отложенного налогового актива.

Пример. В декабре отчетного года ООО «Пассив» продало станок.

Сумма амортизации, начисленная к моменту выбытия станка, составила:

— в бухгалтерском учете — 88 000 руб.;

— в налоговом учете — 80 000 руб.

Сумма отложенного налогового актива, числящаяся на счете 09 по амортизационным отчислениям на станок, составляла 8000 руб. (88 000 — 80 000).

При списании станка с баланса бухгалтер «Пассива» должен сделать проводку:

Дебет 99 Кредит 09

— 8000 руб. — сумма отложенного налогового актива отнесена на убытки отчетного периода.

В такой ситуации отложенный налоговый актив по строке 145 баланса не указывают.

Строка 150 «Прочие внеоборотные активы»

По этой строке баланса отражают данные об активах и вложениях фирмы, не нашедших своего отражения по другим строкам разд. I «Внеоборотные активы».

Строка 190 «Итого по разделу I»

В этой строке приводится сумма следующих строк баланса:

— 110 «Нематериальные активы»;

— 120 «Основные средства»;

— 130 «Незавершенное строительство»;

— 135 «Доходные вложения в материальные ценности»;

— 140 «Долгосрочные финансовые вложения»;

— 145 «Отложенные налоговые активы»;

— 150 «Прочие внеоборотные активы».

Оборотные активы

Строка 210 «Запасы»

По строке 210 баланса отражают стоимость всех запасов и затрат фирмы (материалов, готовой продукции, товаров, незавершенного производства, расходов будущих периодов и т.д.).

В балансе приводят расшифровку материальных ценностей и затрат по их видам.

Строка 211 «Сырье, материалы и другие аналогичные ценности»

Здесь отражают стоимость сырья, материалов, покупных полуфабрикатов, комплектующих и запасных частей, топлива, смазочных материалов, тары и т.п.

Приобретение материалов

Материалы отражают в бухгалтерском учете и отчетности по фактической себестоимости.

Фактическая себестоимость материалов — это сумма фактических затрат на их приобретение. Она зависит от того, как материалы были получены:

— за деньги;

— в качестве вклада в уставный капитал;

— безвозмездно.

Покупка материалов

По правилам бухгалтерского учета в фактическую себестоимость материалов, приобретенных за плату, включают все расходы фирмы, связанные с этой покупкой, за исключением НДС и других возмещаемых налогов.

Такими расходами являются:

— суммы, предъявленные продавцом материалов;

— невозмещаемые налоги, уплаченные в связи с приобретением материалов (например, НДС, уплаченный при приобретении того или иного сырья для производства продукции, освобожденной от этого налога);

— расходы на доработку материалов;

— суммы, уплаченные за информационные, консультационные и посреднические услуги, связанные с покупкой материалов;

— таможенные пошлины;

— затраты по заготовке и доставке материально-производственных запасов до места их использования, включая расходы по страхованию;

— другие затраты, непосредственно связанные с приобретением материалов.

Обратите внимание: в бухгалтерском и налоговом учете фактическую себестоимость купленных материалов формируют по-разному. Некоторые расходы в бухгалтерском учете включают в их фактическую себестоимость, а в налоговом учете — нет. К таким расходам, в частности, относят информационные и консультационные услуги, связанные с покупкой материалов (если при расчете налога на прибыль фирма учитывает их в составе прочих расходов).

Стоимость материалов можно отражать в учете двумя способами:

— по фактической себестоимости;

— по учетным ценам.

В первом случае все перечисленные затраты вы должны учесть по дебету счета 10 «Материалы», субсчет (в зависимости от вида купленного имущества):

— 10-1 «Сырье и материалы»;

— 10-2 «Покупные полуфабрикаты и комплектующие изделия, конструкции и детали»;

— 10-3 «Топливо»;

— 10-4 «Тара и тарные материалы»;

— 10-5 «Запасные части»;

— 10-6 «Прочие материалы»;

— 10-7 «Материалы, переданные в переработку на сторону»;

— 10-8 «Строительные материалы»;

— 10-9 «Инвентарь и хозяйственные принадлежности»;

— 10-10 «Специальная оснастка и специальная одежда на складе»;

— 10-11 «Специальная оснастка и специальная одежда в эксплуатации».

Во втором случае их себестоимость формируют с использованием дополнительных счетов — 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей». Суммы, учтенные на счете 16, связанные с формированием стоимости материалов, также отражают по строке 211 баланса.

Если ваша фирма платит НДС, то сумму налога, предъявленную продавцом материалов, в их первоначальную стоимость не включают, а учитывают на счете 19 «Налог на добавленную стоимость по приобретенным ценностям», субсчет 3 «Налог на добавленную стоимость по приобретенным материально-производственным запасам». После оприходования материалов ее принимают к налоговому вычету (на основании счета-фактуры продавца).

Если ваша фирма не платит НДС, то сумма этого налога увеличивает первоначальную стоимость материалов и к налоговому вычету не принимается.

Как учесть материалы по фактической себестоимости

Если вы учитываете материалы по фактической себестоимости, при их оприходовании сделайте записи:

Дебет 10 Кредит 60

— отражена покупная стоимость материалов;

Дебет 10 Кредит 76

— отражены транспортные расходы по приобретению материалов;

Дебет 10 Кредит 76

— отражены расходы по оплате услуг посреднической организации по приобретению материалов;

Дебет 19 Кредит 60 (76)

— учтен НДС по оприходованным материалам (транспортным расходам, вознаграждению посреднической организации) на основании счетов-фактур;

Дебет 68, субсчет «Расчеты по НДС», Кредит 19

— произведен налоговый вычет НДС по расходам, связанным с приобретением материалов;

Дебет 60 (76) Кредит 51

— оплачены расходы, связанные с приобретением материалов.

Пример. В декабре отчетного года ООО «Пассив» приобрело 10 000 кг масляной краски. Согласно документам поставщика цена 1 кг краски составляет 177 руб. (в том числе НДС — 27 руб.).

Краска была приобретена через посредническую организацию. Расходы по оплате ее услуг составили 11 800 руб. (в том числе НДС — 1800 руб.).

Бухгалтер «Пассива» должен сделать проводки:

Дебет 10 Кредит 60

— 1 500 000 руб. (150 руб. x 10 000 кг) — оприходована масляная краска;

Дебет 19 Кредит 60

— 270 000 руб. (27 руб. x 10 000 кг) — учтен НДС по масляной краске;

Дебет 10 Кредит 60

— 10 000 руб. (11 800 — 1800) — учтены расходы по оплате услуг посреднической организации;

Дебет 19 Кредит 60

— 1800 руб. — учтен НДС, указанный в счете-фактуре посреднической организации;

Дебет 68, субсчет «Расчеты по НДС», Кредит 19

— 271 800 руб. (270 000 + 1800) — произведен налоговый вычет НДС;

Дебет 60 (76) Кредит 51

— 1 781 800 руб. (1 500 000 + 270 000 + 10 000 + 1800) — оплачены масляная краска поставщику и услуги посреднической организации.

На конец отчетного года стоимость материалов в размере 1 510 000 руб. (1 500 000 + 10 000) отражают по строке 211 годового баланса.

Формирование себестоимости материалов, как правило, происходит в несколько этапов, так как документы, подтверждающие все расходы на их покупку, поступают в бухгалтерию в разное время. Поэтому в учете это отражают по-разному.

Пример. 1 декабря отчетного года в ЗАО «Актив» поступили материалы. Стоимость материалов — 17 700 руб. (в том числе НДС — 2700 руб.). Материалы были доставлены транспортной компанией.

31 декабря «Актив» получил от транспортной компании счет-фактуру за услуги по доставке материалов.

Стоимость услуг транспортной компании составила 2360 руб. (в том числе НДС — 360 руб.).

До конца года материалы не списаны в производство. Бухгалтер «Актива» должен сделать проводки:

1 декабря

Дебет 10 Кредит 60

— 15 000 руб. — оприходованы материалы, полученные от поставщика;

Дебет 19 Кредит 60

— 2700 руб. — учтен НДС по оприходованным материалам;

31 декабря

Дебет 10 Кредит 76

— 2000 руб. — учтены транспортные расходы, связанные с приобретением материалов;

Дебет 19 Кредит 76

— 2700 руб. — учтен НДС по транспортным расходам.

Дебет 68, субсчет «Расчеты по НДС», Кредит 19

— 360 руб. — принят к вычету НДС;

Фактическая себестоимость материалов, сформированная в учете по состоянию на 31 декабря, составит 17 000 руб. (15 000 + 2000). Эту сумму нужно отразить по строке 211 баланса.

Материалы могут быть списаны в производство раньше, чем поступят счета транспортных организаций. В этом случае транспортные расходы нельзя сразу включать в фактическую себестоимость материалов.

Аналогичная ситуация может возникнуть и со счетами посреднических организаций, через которые куплены материалы. Как поступить в подобной ситуации, покажем на примере.

Пример. Сохраним условия предыдущего примера и предположим, что материалы были отпущены в производство 10 декабря. Бухгалтер «Актива» должен сделать проводки:

10 декабря

Дебет 20 Кредит 10

— 15 000 руб. — списаны материалы в производство;

31 декабря

Дебет 20 Кредит 10

— 15 000 руб. — сторнировано списание материалов в производство в связи с изменением их фактической себестоимости;

Дебет 10 Кредит 76

— 2000 руб. — учтены транспортные расходы, связанные с приобретением материалов;

Дебет 20 Кредит 10

— 17 000 руб. (15 000 + 2000) — списаны материалы в производство.

Таким образом, этот способ формирования фактической себестоимости материалов лучше использовать тем фирмам, у которых:

— небольшая номенклатура материалов;

— небольшое количество поставок материалов;

— все данные для формирования фактической себестоимости материалов поступают в бухгалтерию единовременно.