Все доходы и расходы в Отчете о прибылях и убытках (форма N 2) сгруппированы в порядке, предусмотренном Положениями по бухгалтерскому учету «Доходы организации» (ПБУ 9/99) и «Расходы организации» (ПБУ 10/99).

В Отчете их делят на:

— доходы и расходы по обычным видам деятельности;

— прочие доходы и расходы.

Чтобы привести бухгалтерский учет финансовых результатов в соответствие с налоговым учетом, в Отчете также указывают отложенные налоговые активы, отложенные налоговые обязательства и сумму начисленного налога на прибыль.

Порядок расчета этих показателей изложен в ПБУ «Учет расчетов по налогу на прибыль организации» (ПБУ 18/02).

Обратите внимание: несмотря на то что проценты по кредитам (займам) являются прочими расходами (доходами) фирмы, в Отчете их следует отражать в отдельных строках — «Проценты к уплате» и «Проценты к получению». Таково требование п. 23 ПБУ 4/99.

Данные текущего и прошлого года, которые указаны в Отчете, должны быть сопоставимы. Это позволяет проанализировать те или иные показатели фирмы в динамике. Поэтому в столбце 4 «За аналогичный период предыдущего года» Отчета приводят данные на прошлый год. Эти данные должны совпадать с показателями, которые отражены в столбце 3 Отчета за предыдущий год.

В столбце 3 «За отчетный период» Отчета показывают данные на конец отчетного периода, то есть на 31 марта (Отчет за I квартал), 30 июня (Отчет за первое полугодие), 30 сентября (Отчет за 9 месяцев) и 31 декабря (Отчет за год).

Отчет о прибылях и убытках должен быть подписан руководителем и главным бухгалтером фирмы. Руководитель фирмы может лично вести бухгалтерию. В этой ситуации достаточно лишь его подписи.

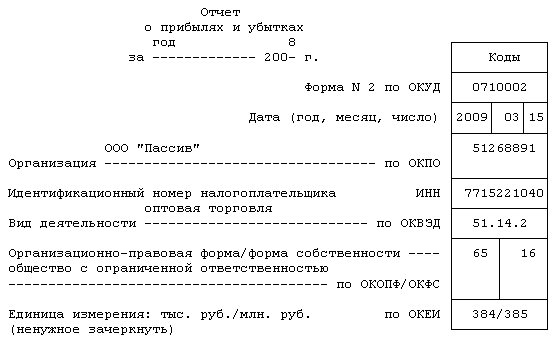

Заголовочная часть Отчета заполняется в том же порядке, что и заголовочная часть баланса.

Она может быть оформлена так:

Доходы и расходы по обычным видам деятельности

Строка 010 «Выручка (нетто) от продажи товаров,

продукции, работ, услуг…»

По этой строке покажите доходы, полученные от обычных видов деятельности фирмы.

Такими доходами считают:

— выручку от продажи продукции (товаров);

— поступления, связанные с выполнением работ или оказанием услуг.

К доходам от обычных видов деятельности можно отнести и поступления от сдачи имущества в аренду, участия в уставных капиталах других организаций, предоставления за плату прав на объекты интеллектуальной собственности и т.д. Это возможно, если они являются одним из видов деятельности фирмы.

Основные виды деятельности организации перечислены в ее уставе.

Если конкретный вид деятельности в уставе не указан, то его нужно проверить по критерию существенности. То есть видом деятельности можно считать любые работы или услуги, если выручка от их реализации составляет не менее 5% от ее общей суммы. В противном случае такие доходы относят к прочим.

Не являются доходами фирмы и в Отчете не отражаются следующие поступления:

— суммы налога на добавленную стоимость, акцизов и экспортных пошлин, полученных в составе выручки;

— деньги, которые фирме не принадлежат, полученные по посредническим сделкам (договорам комиссии, поручения, агентским договорам);

— авансы, полученные в счет оплаты продукции (работ, услуг);

— суммы задатков;

— суммы залога, если по договору заложенное имущество передается залогодержателю;

— суммы, поступившие в погашение кредита или займа.

Для определения выручки из общей суммы доходов вычтите НДС, акцизы и экспортные таможенные пошлины.

Их отражают по дебету счета 90, субсчета 3 «Налог на добавленную стоимость», 4 «Акцизы» и 5 «Экспортные таможенные пошлины».

Обратите внимание: в некоторых случаях к реализации относится и безвозмездная передача права собственности на товары, работы и услуги. Например, раздача образцов товаров для рекламы, вручение работникам фирмы подарков к праздникам и т.п. Однако в ходе таких операций фирма выручку не получает.

Поэтому в такой ситуации по строке 010 Отчета никаких записей не делают.

Согласно п. 6 ПБУ 9/99, выручка — это сумма поступлений денег, иного имущества или дебиторской задолженности.

Поэтому независимо от суммы оплаты, полученной от покупателей (полная, частичная или ), выручку отразите в бухучете исходя из полной стоимости отгруженной продукции, работ или услуг.

Пример. В отчетном году ЗАО «Актив» реализовало товары на сумму 1 200 000 руб. Фирма не является плательщиком НДС. За отгруженные товары покупатели перечислили «Активу» только 800 000 руб.

В бухгалтерском учете «Актива» сделаны записи:

Дебет 62 Кредит 90-1

— 1 200 000 руб. — отражена задолженность покупателей за отгруженные товары;

Дебет 51 Кредит 62

— 800 000 руб. — получена частичная оплата от покупателей. В форме N 2 за отчетный год по строке 010 бухгалтер должен отразить выручку в сумме 1 200 000 руб.

Обратите внимание: исключение из этого порядка предусмотрено для фирм, которые ведут бухучет кассовым методом. Такие фирмы указывают в отчете только фактически оплаченную выручку.

Выручку отражают в бухучете и Отчете о прибылях и убытках, если выполняются следующие условия:

— фирма имеет право получить эту выручку (это можно подтвердить, например, договором);

— сумму выручки и расходы, связанные с ее поступлением (например, себестоимость проданных товаров), можно определить;

— есть уверенность в том, что та или иная хозяйственная операция увеличит экономические выгоды фирмы;

— право собственности на продукцию (товары) перешло к покупателю, работа принята заказчиком или услуга оказана.

Если эти условия не соблюдаются, то в бухгалтерском учете фирмы отразите не выручку, а кредиторскую задолженность.

То есть поступившие от покупателя средства покажите в составе полученных авансов или доходов будущих периодов.

Пример. В отчетном году ООО «Пассив» получило выручку по обычным видам деятельности в размере 1 770 000 руб. (в том числе НДС — 270 000 руб.).

В прошедшем году выручка «Пассива» по обычным видам деятельности составила 1 180 000 руб. (в том числе НДС — 180 000 руб.).

Таким образом, в форме N 2 за отчетный год по строке 010 бухгалтер «Пассива» отразил:

— в столбце 3 — 1 500 000 руб. (1 770 000 — 270 000);

— в столбце 4 — 1 000 000 руб. (1 180 000 — 180 000).

Отчет о прибылях и убытках будет заполнен так:

(тыс. руб.)

| Показатель | За отчет-

ный период |

За анало-

гичный период предыду- щего года |

|

| наименование | код | ||

| 1 | 2 | 3 | 4 |

| Доходы и расходы по обычным видам

деятельности Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) |

010 | 1500 | 1000 |

Определяя сумму выручки, прежде всего нужно исходить из договорной цены проданной продукции (работ, услуг). Если она не оговорена, то для определения суммы выручки используйте цену на аналогичные товары (работы, услуги), которые продаются в сопоставимых условиях.

Пример. В отчетном году ООО «Пассив» отремонтировало помещение склада. Стоимость ремонтных работ в договоре не определена, однако они подробно описаны в спецификации. Аналогичные по объему и перечню работы «Пассив» выполнял для других организаций за 250 000 руб. (в том числе НДС — 38 135 руб.).

По окончании работ в учете «Пассива» сделаны записи:

Дебет 62 Кредит 90-1

— 250 000 руб. — отражена выручка от выполнения ремонтных работ;

Дебет 90-3 Кредит 68, субсчет «Расчеты по НДС»

— 38 135 руб. — начислен НДС с выручки.

В форме N 2 «Пассива» за отчетный год по строке 010 отражают выручку в сумме 211 865 руб. (250 000 — 38 135).

Методы отражения выручки

Выручку от продаж в бухгалтерском учете можно отражать двумя способами:

— методом начисления;

— кассовым методом.

Большинство фирм применяет метод начисления. Если вы используете этот метод, то выручку от продаж отразите в бухучете и Отчете о прибылях и убытках после перехода права собственности на товары (результаты выполненных работ, оказанных услуг).

Расходы фирмы в этом случае отразите в том отчетном периоде, в котором они фактически были. Оплачены расходы или нет, неважно.

Малые предприятия имеют право использовать кассовый метод учета доходов и расходов. Суть его в том, что выручку от продаж отражают в бухучете по мере получения от покупателей платы за отгруженные товары. То есть в момент фактического поступления денежных средств, имущества или зачета взаимных требований.

Поэтому по строке 010 «Выручка (нетто) от продажи товаров, продукции, работ, услуг…» Отчета у таких фирм выручку указывают после поступления средств от покупателей.

Затраты, связанные с производством и продажей товаров (работ, услуг), в этой ситуации отражают в учете только в части фактически оплаченных материальных ценностей (работ, услуг), выплаченной зарплаты и других расходов.

Малые предприятия могут самостоятельно выбрать тот или иной метод учета доходов и расходов. Его нужно закрепить в учетной политике фирмы.

Обратите внимание: организации, которые не относятся к малым, могут вести бухучет только по методу начисления.

Как учесть выручку по методу начисления

Если вы используете этот метод, то выручку от реализации продукции (товаров, работ, услуг) отразите в том месяце, когда право собственности на товары (результаты выполненных работ, оказанных услуг) перейдет от вашей фирмы к покупателю (заказчику).

Выручку отразите на счете 90 «Продажи». К нему откройте субсчета:

— 90-1 «Выручка»;

— 90-2 «Себестоимость продаж»;

— 90-9 «Прибыль/убыток от продаж».

Для учета налогов, которые являются составной частью цены, предназначены следующие субсчета:

— 90-3 «Налог на добавленную стоимость»;

— 90-4 «Акцизы»;

— 90-5 «Экспортные пошлины».

Их открывают, если организация является плательщиком НДС, акцизов и экспортных пошлин.

Сумму выручки отражают по кредиту субсчета 90-1, если она получена от обычных видов деятельности организации.

При этом в учете делают запись:

Дебет 62 Кредит 90-1

— признана выручка от продажи товаров (продукции), выполнения работ, оказания услуг.

Показывая в учете выручку, нужно списать себестоимость проданных товаров (продукции), выполненных работ, оказанных услуг. Эту операцию отразите записью:

Дебет 90-2 Кредит 41 (43, 45, 20)

— списана себестоимость проданных товаров (продукции), выполненных работ, оказанных услуг.

По дебету субсчета 90-2 покажите себестоимость только тех товаров (продукции, работ, услуг), доход от продажи которых отражен по кредиту субсчета 90-1.

Одновременно сделайте проводки по начислению налогов, входящих в цену проданных товаров (налога на добавленную стоимость, акцизов, экспортных пошлин).

Для расчета налога на прибыль выручку от продаж можно учитывать одним из двух методов.

— Первый — по моменту отгрузки товаров (выполнения работ, оказания услуг) — метод начисления.

Пример. В отчетном году ООО «Пассив» продало товаров на сумму 236 000 руб. (в том числе НДС — 36 000 руб.). Себестоимость проданных товаров составила 160 000 руб. До конца года покупатель частично оплатил товар, перечислив 118 000 руб.

В учете «Пассива» сделаны записи:

Дебет 62 Кредит 90-1

— 236 000 руб. — отражена выручка от продажи товаров;

Дебет 90-3 Кредит 68, субсчет «Расчеты по НДС»

— 36 000 руб. — начислен НДС с выручки;

Дебет 90-2 Кредит 41

— 160 000 руб. — списана себестоимость проданных товаров;

Дебет 51 Кредит 62

— 118 000 руб. — поступила частичная оплата от покупателя.

Для целей налогообложения «Пассив» определяет выручку методом начисления. Поэтому в отчетном году для расчета налога на прибыль она составит:

236 000 — 36 000 = 200 000 руб.

То есть и в бухгалтерском, и в налоговом учете фирмы выручка будет одинаковой.

— Второй — по моменту оплаты отгруженных товаров (выполненных работ, оказанных услуг) — кассовый метод.

Пример. Воспользуемся данными предыдущего примера. Предположим, что в налоговом учете «Пассив» определяет выручку кассовым методом.

Тогда в бухгалтерском учете проводки будут такими же, как и в предыдущем примере. То есть выручка составит 200 000 руб. А при расчете налога на прибыль она будет равна:

118 000 руб. — 118 000 руб. x 18% : 118% = 100 000 руб.

Таким образом, для целей бухгалтерского и налогового учета одновременно можно использовать разные методы определения выручки. Выбранный метод установите в учетной политике фирмы.

Раньше при начислении НДС фирмы тоже могли выбирать, когда это лучше сделать — в момент отгрузки товаров (работ, услуг) или при их оплате. Однако с 2006 г. налог на добавленную стоимость нужно всегда начислять только «по отгрузке».

В этот момент сделайте в учете запись:

Дебет 90-3 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС к уплате в бюджет.

Следовательно, если налоговые доходы фирма определяет кассовым методом, то выручка для расчета налога на прибыль и НДС у нее будет разной.

С 1 января 2008 г. закончилось действие переходных положений, связанных с порядком определения налоговой базы по НДС, применявшихся с 2006 г. С 1 января 2008 г. для всех налогоплательщиков (налоговых агентов), независимо от размера их выручки, налоговый период по НДС равен кварталу (ст. 163 НК РФ).

Независимо от того, как организация определяет выручку для целей налогообложения («по оплате» или «по отгрузке»), акциз к уплате в бюджет нужно начислить в день передачи товара покупателю.

Начисление акциза отразите по дебету субсчета 90-4 записью:

Дебет 90-4 Кредит 68, субсчет «Расчеты по акцизам»

— начислен акциз к уплате в бюджет.

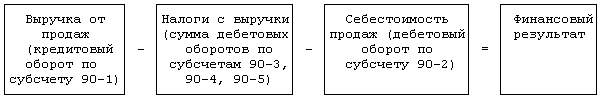

По окончании каждого месяца нужно определить финансовый результат (прибыль или убыток) от продаж.

Это делают так:

Если разница между выручкой без налогов и себестоимостью продаж положительная, в учете показывают прибыль.

Отразите ее заключительными оборотами месяца по дебету субсчета 90-9 и кредиту счета 99 «Прибыли и убытки». Для этого сделайте в учете запись:

Дебет 90-9 Кредит 99

— отражена прибыль от продаж.

Если разница между выручкой (нетто) и себестоимостью продаж отрицательная, значит, организация в отчетном месяце получила убыток.

Эту сумму заключительными оборотами месяца отразите по кредиту субсчета 90-9 и дебету счета 99 «Прибыли и убытки». Для этого сделайте проводку:

Дебет 99 Кредит 90-9

— отражен убыток от продаж.

Счет 90 «Продажи» на конец каждого месяца не должен иметь сальдо.

Пример. ЗАО «Актив» в январе отчетного года продало товары на сумму 118 000 руб. (в том числе НДС — 18 000 руб.). Их себестоимость — 65 000 руб. Расходы по продаже товара составили 15 000 руб.

В учете «Актива» бухгалтер сделал записи:

Дебет 62 Кредит 90-1

— 118 000 руб. — отражена выручка от продажи товаров;

Дебет 90-3 Кредит 68, субсчет «Расчеты по НДС»

— 18 000 руб. — начислен НДС;

Дебет 90-2 Кредит 41

— 65 000 руб. — списана себестоимость проданных товаров;

Дебет 90-2 Кредит 44

— 15 000 руб. — списаны издержки обращения;

Дебет 51 Кредит 62

— 118 000 руб. — поступили от покупателей деньги за товары.

Заключительной записью месяца будет проводка:

Дебет 90-9 Кредит 99

— 20 000 руб. (118 000 — 18 000 — 65 000 — 15 000) — отражена прибыль января.

Таким образом, по состоянию на 1 февраля отчетного года у «Актива» на субсчетах счета 90 «Продажи» числятся остатки:

— по кредиту субсчета 90-1 — 118 000 руб.;

— по дебету субсчета 90-2 — 80 000 руб. (65 000 + 15 000);

— по дебету субсчета 90-3 — 18 000 руб.;

— по дебету субсчета 90-9 — 20 000 руб.

Синтетический счет 90 «Продажи» по состоянию на 1 февраля отчетного года сальдо не имеет.

Как учесть выручку по кассовому методу

Фирмы (за исключением банков) имеют право на определение даты получения дохода (осуществления расхода) по кассовому методу, если в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) этих фирм без учета налога на добавленную стоимость не превысила одного миллиона рублей за каждый квартал. Как правило, такими фирмами являются малые предприятия.

Предприятие является малым, если оно отвечает критериям, установленным Федеральным законом от 24 июля 2007 г. N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации».

Если вы используете кассовый метод, то выручку от реализации товаров отразите по кредиту субсчета 90-1, а в форме N 2 по строке 010 — в момент фактического поступления денег на расчетный счет (в кассу) малого предприятия.

Пример. В отчетном году ООО «Пассив» реализовало товары на сумму 1 200 000 руб. Фирма не является плательщиком НДС. За отгруженные товары покупатели перечислили «Пассиву» только 800 000 руб.

В бухгалтерском учете «Пассива» сделаны записи:

Дебет 51 Кредит 62

— 800 000 руб. — поступили деньги от покупателей;

Дебет 62 Кредит 90-1

— 800 000 руб. — отражена выручка от продаж.

В форме N 2 за отчетный год по строке 010 бухгалтер «Пассива» должен отразить выручку в сумме 800 000 руб.

Учет доходов и расходов кассовым методом лучше применять малым предприятиям с небольшим количеством хозяйственных операций.

Дело в том, что этот метод снижает достоверность учета. Например, фактически понесенные издержки не отражаются в учете фирмы, если они не оплачены. Поэтому при большом числе хозяйственных операций бухгалтеру трудно будет отследить, какие из фактически произведенных расходов отражены в бухгалтерском учете, а какие — нет.

Особенности определения выручки

Как отразить выручку по договорам

с особым переходом права собственности

По общему правилу в момент передачи товара право собственности на него переходит от продавца к покупателю (п. 1 ст. 223 ГК РФ). Однако так бывает не всегда.

Например, в договоре купли-продажи (поставки) можно предусмотреть условие, что право собственности на товары переходит к покупателю позже — после их оплаты, доставки в определенный пункт и т.д.

Такой договор называют договором «с особым порядком перехода права собственности».

В этом случае отгруженные товары остаются в собственности продавца до тех пор, пока не выполнены условия договора. До этого момента выручки от реализации у него не возникает.

После передачи товаров покупателю бухгалтер должен сделать проводку:

Дебет 45 Кредит 41

— отгружен покупателю товар без перехода права собственности.

Стоимость такого товара отражают в строке 215 бухгалтерского баланса.

После выполнения условий договора (например, оплаты товара) отгруженный ранее товар становится собственностью покупателя.

Это отражают проводками:

Дебет 51 (50, 60, 76) Кредит 62

— поступила от покупателя оплата за отгруженные ранее товары;

Дебет 62 Кредит 90-1

— отражена выручка от реализации товаров;

Дебет 90-3 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС;

Дебет 90-2 Кредит 45

— списана себестоимость проданных товаров.

Пример. В декабре отчетного года ЗАО «Актив» отгрузило ООО «Пассив» партию товаров. Цена товаров, согласно договору, составляет 118 000 руб. (в том числе НДС — 18 000 руб.). Себестоимость проданных товаров — 60 000 руб.

По договору право собственности на отгруженные товары переходит к покупателю лишь после того, как он их оплатит.

Деньги за отгруженные ему товары «Пассив» перечислил в следующем году. «Актив» рассчитывает НДС «по отгрузке».

В декабре бухгалтер «Актива» сделал проводку:

Дебет 45 Кредит 41

— 60 000 руб. — отгружены покупателю товары по договору с особым порядком перехода права собственности.

Так как условия договора не выполнены, то выручку в форме N 2 за отчетный год не отражают.

Стоимость товаров, отгруженных «Пассиву» по договору с особым порядком перехода права собственности (60 000 руб.), нужно указать по строке 215 баланса за отчетный год. После оплаты товаров покупателем бухгалтер должен сделать записи:

Дебет 51 Кредит 62

— 118 000 руб. — поступили деньги от покупателя в оплату товаров;

Дебет 62 Кредит 90-1

— 118 000 руб. — отражена выручка от продажи товаров, право собственности на которые перешло к покупателю;

Дебет 90-2 Кредит 45

— 60 000 руб. — списана себестоимость проданных товаров;

Дебет 90-3 Кредит 68, субсчет «Расчеты по НДС»

— 18 000 руб. — начислен НДС к уплате в бюджет. В форме N 2 за следующий год по строке 010 бухгалтер «Актива» должен отразить выручку в сумме 100 000 руб. (118 000 — 18 000).