В соответствии с нормами п. 1 ст. 162 Налогового кодекса Российской Федерации налоговая база увеличивается на суммы авансовых или иных платежей, полученных в счет предстоящих поставок товаров, выполнения работ или оказания услуг, за исключением авансовых или иных платежей, полученных в счет предстоящих поставок товаров, выполнения работ, оказания услуг, облагаемых по налоговой ставке 0% на основании пп. 1, 5 п. 1 ст. 164 Налогового кодекса Российской Федерации, длительность производственного цикла изготовления которых превышает шесть месяцев, по перечню и в порядке, установленных Правительством Российской Федерации.

Учитывая требования п. 8 ст. 171 Налогового кодекса Российской Федерации, суммы налога, исчисленные и уплаченные с авансов, являются налоговыми вычетами.

Что же касается операций по реализации товаров (работ, услуг), зафиксированных п. 1 ст. 164 Налогового кодекса Российской Федерации (экспортные операции), то вычетам на основании п. 3 ст. 172 Налогового кодекса Российской Федерации подлежат суммы налога, исчисленные и уплаченные налогоплательщиком с сумм авансовых или иных платежей, полученных в счет предстоящих поставок товаров (работ, услуг). В случае если налогоплательщик, осуществляющий экспортные операции, в течение 180 дней со дня помещения товаров в режим экспорта представил в налоговые органы документы, которые предусмотрены ст. 165 Налогового кодекса Российской Федерации, а также отдельную налоговую декларацию, оговоренную в п. 6 ст. 164 Налогового кодекса Российской Федерации, то он имеет право на налоговый вычет по ранее исчисленному с авансов налогу в день подачи этих документов.

На сумму предоплаты требуется выписать счет-фактуру и исчислить НДС по ставке, которой товары облагаются на российском рынке.

Нередки случаи, когда организации при выписке счетов-фактур на суммы полученных авансов могут заполнять все графы, в том числе такие, как «Количество единиц», «Цена», «Стоимость всего без налога» и «Налоговая ставка».

Учитывая нормы пп. 1 п. 1 ст. 162 Налогового кодекса Российской Федерации, суммы авансовых платежей, поступившие в счет предстоящих отгрузок товаров (выполнения работ, оказания услуг), должны быть включены в оборот, облагаемый НДС.

Сумму налога на добавленную стоимость, подлежащую уплате в бюджет при получении авансовых платежей, необходимо определять расчетным методом и исчислять по расчетной налоговой ставке 18/118. Таково требование, установленное п. 4 ст. 164 Налогового кодекса Российской Федерации.

Далее необходимо обратить внимание на порядок заполнения книги продаж и книги покупок при получении авансов в счет предстоящих поставок товаров.

Обратимся к заполнению строки 5 счета-фактуры. Порядок заполнения этой строки установлен Приложением 1 к Постановлению Правительства РФ от 2 декабря 2000 г. N 914. В этой строке указываются реквизиты расчетного документа, к которому прилагается счет-фактура.

Учитывая текст п. 2 ст. 169 Налогового кодекса Российской Федерации, для вычета НДС на законных основаниях необходимо, чтобы счет-фактура был составлен в порядке, установленном п. п. 5 и 6 ст. 169 Налогового кодекса Российской Федерации. В соответствии же с требованиями, установленными пп. 4 п. 5 ст. 169 Налогового кодекса Российской Федерации, реквизиты расчетного документа по строке 5 счета-фактуры должны быть указаны исключительно при получении авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг).

Помимо этого, при совершении некоторых операций, включаемых в налоговую базу, отдельные строки и графы счета-фактуры не могут заполняться налогоплательщиком по причине отсутствия необходимой для этого информации. В этом случае в незаполненных строках и графах должны ставиться прочерки. К такому роду операций как раз — таки и относятся полученные авансовые платежи.

На момент получения аванса организации необходимо выписать счет-фактуру в двух экземплярах. В графе 7 указывается ставка налога, равная 18/118, заполняется графа 8 (сумма НДС), а также графа 9 (стоимость работ всего с учетом НДС). Во всех остальных графах ставятся прочерки.

Особое внимание стоит обратить на порядок составления и регистрации в книге продаж счетов-фактур при получении авансовых платежей. При регистрации в книге продаж счета-фактуры, выписанного в момент получения аванса, необходимо проставить значения в графе 4 и графе 5б.

А вот графу 5а «Стоимость продаж без НДС» заполнять не нужно — достаточно поставить прочерк.

В момент отгрузки товаров (выполнения работ, оказания услуг) в счет полученного аванса в обязательном порядке выписывается второй счет-фактура в двух экземплярах. Один экземпляр передается покупателю, а второй регистрируется в книге продаж. После регистрации в книге продаж второго счета-фактуры первый счет-фактура должен быть зарегистрирован в книге покупок. В это же время в графе 2 книги покупок отмечаются номер и дата первого счета-фактуры, а в графе 3 — дата оплаты. Если соблюдать такой порядок заполнения книги продаж, то не возникнет необходимости производить никаких корректировок, так как все данные будут соответствовать и останется только перенести их в соответствующие строки налоговой декларации по НДС.

Таким образом, счета-фактуры необходимо составлять в соответствии с требованиями Налогового кодекса Российской Федерации, а также с учетом норм, установленных Правилами ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденными Постановлением Правительства РФ от 2 декабря 2000 г. N 914.

Получение аванса и отгрузка произведены в одном налоговом периоде.

Налоговая база по НДС изменяется (чаще всего увеличивается) на суммы авансовых или иных платежей, полученных в счет предстоящих поставок продукции либо оказания услуг.

В случаях, когда получение предварительной оплаты и реализация продукции осуществляются в одном налоговом периоде, организации необходимо исчислить НДС с суммы поступившей предварительной оплаты.

В этом случае налоговая ставка по НДС должна определяться как процентное отношение налоговой ставки, предусмотренной в п. 2 или п. 3 ст. 164 Налогового кодекса Российской Федерации, к налоговой базе, принятой за 100 и увеличенной на соответствующий размер налоговой ставки, установленной п. 4 ст. 164 Налогового кодекса Российской Федерации, то есть 18/118.

При отгрузке сразу же возникает объект обложения НДС. В соответствии с пп. 1 п. 1 ст. 146 Налогового кодекса Российской Федерации операции по реализации продукции на территории Российской Федерации признаются объектом обложения НДС. Налоговая база при реализации продукции определяется как стоимость самой продукции, исчисленная исходя из цен, определяемых в соответствии со ст. 40 Налогового кодекса Российской Федерации. В цену не включается НДС, в соответствии с п. 1 ст. 154 Налогового кодекса Российской Федерации.

При реализации продукции организация-поставщик выставляет счет-фактуру организации-покупателю не позднее пяти дней, считая со дня отгрузки продукции, как это определено в п. 3 ст. 168 Налогового кодекса Российской Федерации, и регистрирует его в книге продаж. Регистрация счетов-фактур в книге продаж должна производиться в хронологическом порядке в том налоговом периоде, в котором возникает налоговое обязательство. Такой порядок определен п. 17 Правил, утвержденных Постановлением Правительства РФ от 2 декабря 2000 г. N 914.

После даты реализации оговоренных товаров либо выполнения работ, оказания услуг организация может принимать к вычету НДС, исчисленный с суммы полученной предварительной оплаты и отраженный в декларации по налогу на добавленную стоимость. Такой порядок закреплен в п. 8 ст. 171 и в п. 6 ст. 172 Налогового кодекса Российской Федерации.

Выписанный и зарегистрированный организацией в книге продаж счет-фактура при получении предварительной оплаты в счет предстоящей поставки продукции регистрируется в книге покупок при отгрузке продукции в счет полученной предварительной оплаты с указанием соответствующей суммы НДС, как того требует п. 13 Правил, утвержденных Постановлением Правительства РФ от 2 декабря 2000 г. N 914.

Регистрация счета-фактуры в книге покупок при частичной отгрузке товара, работ (услуг) в счет полученного авансового платежа.

При частичной отгрузке товара либо выполнении работ, оказании услуг в счет полученного аванса не позднее 5 дней с даты отгрузки организация должна выписать в двух экземплярах счет-фактуру N 2. Первый экземпляр передается покупателю, второй регистрируется в книге продаж.

Поскольку в книге продаж ранее уже был зарегистрирован счет-фактура N 1 на полученный аванс, то сумма НДС, начисленная в бюджет, составит 150 процентов.

Учитывая нормы п. 9 Порядка, утвержденного Постановлением Правительства РФ от 2 декабря 2000 г. N 914, в случае частичной оплаты оприходованных товаров (выполненных работ, оказанных услуг) регистрация счета-фактуры в книге покупок должна производиться на каждую сумму, перечисленную продавцу в порядке частичной оплаты, с указанием реквизитов счета-фактуры по приобретенным товарам (выполненным работам, оказанным услугам), а также с пометкой у каждой суммы «частичная оплата».

Регистрация в книге покупок счетов-фактур с одинаковыми реквизитами допустима исключительно в случаях перечисления средств в порядке частичной оплаты.

Отсюда следует, что счет-фактура N 1, ранее зарегистрированный в книге продаж при получении аванса, регистрируется в книге покупок, однако не на всю сумму, а только на 50 процентов аванса, приходящегося на стоимость реализованного товара.

То есть 50 процентов НДС принимается к вычету, а сумма НДС, подлежащая уплате в бюджет, составит 100 процентов.

В случае реализации в счет полученного аванса оставшейся части товара в последующих налоговых периодах порядок оформления счетов-фактур, книги продаж и книги покупок такой же, как приведенный выше порядок.

Получение аванса и отгрузка произведены в разных налоговых периодах.

Раздельный учет авансов, полученных в качестве предоплаты, за облагаемые и не облагаемые НДС товары.

Не облагаются НДС суммы авансовых и иных платежей, поступившие в счет предстоящих поставок товаров или выполнения работ (услуг), освобожденных от НДС. Для того чтобы применить указанную льготу, необходимо выделить из общей суммы поступивших в качестве предоплаты денежных средств авансы, полученные за предназначенный к продаже товар, не облагаемый НДС, то есть организовать раздельный учет авансов, поступающих в счет оплаты за товар, облагаемый и не облагаемый НДС.

Здесь важно помнить, что любая льгота может быть предоставлена только лишь при условии наличия у предприятия доказательств, подтверждающих право на ее использование. Например, в случае поступления авансовых платежей за какую-либо продукцию, не облагаемую НДС, соответствующая льгота может быть применена только в том случае, если предприятие будет в состоянии доказать, что поступившие в качестве предоплаты денежные средства получены за товары, которые впоследствии будут поставлены.

В качестве таких доказательств предприятием или фирмой могут быть использованы следующие документы:

— платежные документы, в которых сделана ссылка на конкретный договор или выставленный счет на предоплату. В случае отсутствия в платежных документах подобной ссылки предприятию необходимо предоставить иные доказательства связи поступивших денежных средств и предполагаемой отгрузки товаров, не облагаемых НДС. Ну а при отсутствии и таких доказательств — все-таки исчислить НДС с суммы поступивших авансов в общеустановленном порядке;

— договор (счет), на основании которого была произведена предоплата (сделан аванс). При этом важно помнить, что все сделки между юридическими лицами необходимо совершать в простой письменной форме в соответствии с п. 1 ст. 161 Гражданского кодекса Российской Федерации.

Устно могут быть совершены сделки, исполняемые при их заключении, посему не требующие нотариального удостоверения. Таковы требования п. 2 ст. 159 Гражданского кодекса Российской Федерации, например, такие сделки, согласно которым оплата и передача товара производятся одновременно. В случае же с получением аванса оплата производится раньше передачи товара. Поэтому указанное исключение в данном случае не может быть применено.

Так как обязательным условием заключения договора купли-продажи является согласование сторонами наименования и количества товара, как то определено п. 3 ст. 455 Гражданского кодекса Российской Федерации, при наличии договора со ссылкой на то, что поставляется льготируемый товар, поступившие в качестве предоплаты суммы по такому договору не облагаются НДС. Если же в договоре купли-продажи наименование и цена товара не согласованы, а только определены общие условия поставки, тогда считается, что между сторонами заключен предварительный договор, в соответствии с которым стороны обязуются в будущем заключить договор о передаче имущества (основной договор), на условиях, предусмотренных предварительным договором, в соответствии с п. 1 ст. 429 Гражданского кодекса Российской Федерации. Поступление аванса по такому договору будет облагаться НДС в общем порядке до того момента, когда будут согласованы существенные условия договора, то есть номенклатура и цена товара, то есть до заключения договора купли-продажи.

Итак, лучшим доказательством того, что поступившие денежные средства являются авансом за не облагаемые НДС товары, может служить платежное поручение, если в нем указано, что перечисленные деньги являются авансом за не облагаемый НДС товар со ссылкой на конкретный договор или счет на предоплату, и суммы НДС в этом платежном поручении не выделены отдельной строкой.

Помимо этого в момент получения на расчетный счет авансовых платежей продавец обязан выписать счет-фактуру в одном экземпляре и зарегистрировать его в книге продаж. Данные счета-фактуры являются основанием для начисления НДС и регистрации в книге продаж у поставщика и не подлежат предъявлению покупателям для регистрации в книге покупок в целях зачета (возмещения) налога. После отгрузки товаров покупателю выписывается счет-фактура на уже реализованный товар, который регистрируется в общеустановленном порядке. Записи в книге продаж по ранее выписанному счету-фактуре по полученным авансам (предоплате) необходимо будет скорректировать (сторнировать).

При выписке счетов-фактур на полученный аванс необходимо использовать данные, полученные из первичных документов, служащих основанием для правильного исчисления НДС. Такими документами являются платежные документы и договоры или выписанные счета. Важным моментом является то, что в счете-фактуре делается ссылка на расчетно-платежные документы и на договор (счет), по которому произведен авансовый платеж.

Организация раздельного учета (то есть бухгалтерского и налогового) основывается на принципах формирования полной и достоверной информации. Это предполагает прямое разделение авансов, облагаемых и не облагаемых НДС, путем сопоставления суммы полученной предоплаты с оговоренной сторонами номенклатурой товара. То есть для получения льготы следует вести аналитический учет поступивших авансов.

В случаях, когда предприятие на основании законодательства оформляет счета-фактуры на поступившие авансы и реализованные товары и регистрирует их в книге продаж, данные этой книги могут служить основанием для исчисления НДС, подлежащего взносу в бюджет, без дополнительного аналитического учета. То есть в таком случае книга продаж сама выступает в качестве учетного регистра. Так как налоговой декларацией предусмотрены отдельные строки для сумм НДС, исчисленных по авансам и предоплатам, поступившим в отчетном периоде, и сумм НДС, исчисленных с ранее поступивших авансов и предоплаты и засчитываемых при реализации товаров (работ, услуг) в отчетном периоде, из общей суммы начисленного к уплате налога следует выделить суммы НДС, подлежащие отражению по строкам 4 и 5 налоговой декларации по НДС. Это можно сделать на основании соответствующих записей в книге продаж и отразить в бухгалтерской справке, составляемой на конец отчетного периода.

Бывает, что невозможно точно установить, за какой товар поступил аванс, хотя предприятие имеет все необходимые документы. Это может происходить потому, что по одному денежному документу поступают авансы за товары, облагаемые и не облагаемые НДС. При этом в расчетных документах делается ссылка на конкретный договор или счет. В такой ситуации поступившие авансы невозможно прямо выделить как предоплату за товар, облагаемый или не облагаемый НДС. Однако реально разделить поступившие авансы пропорционально выбранной предприятием базе, позволяющей наиболее достоверно сформировать налогооблагаемый оборот. Так, например, если в платежных документах или выписанном счете не установлена конкретная номенклатура товара, а аванс перечислен в соответствии с условиями договора в процентном отношении к общей сумме причитающихся по нему платежей, то такой базой может быть удельный вес каждого вида товара в общей сумме договора или счета, в соответствии с которыми произведена предоплата.

Порядок исправления ошибок при исчислении НДС с авансов.

Обязательное условие любой коммерческой деятельности — это создание надежной системы обеспечения данного порядка. Однако на суммы авансов, полученные в счет предстоящих поставок товаров, должна быть увеличена налоговая база по НДС, как это определено в пп. 1 п. 1 ст. 162 Налогового кодекса Российской Федерации. Налогообложение налогом на добавленную стоимость производится расчетным методом, налоговая ставка при котором в данном случае равна 18/118, в соответствии с п. 4 ст. 164 Налогового кодекса Российской Федерации.

Учитывая нормы п. 8 ст. 171 и п. 6 ст. 172 Налогового кодекса Российской Федерации, сумму НДС, исчисленную и уплаченную в бюджет с сумм авансовых платежей, полученных в счет предстоящих поставок товаров, организация имеет право принять к вычету после даты реализации соответствующих товаров.

Однако случаются ситуации, когда организации не начисляют НДС с полученных авансов и предоплат.

Пример. ООО заключило с покупателем — ОАО договор купли-продажи на сумму 240 000 руб, в том числе НДС — 36 610 руб. Договором предусмотрено, что отгрузка товара производится только после проведения покупателем 100-процентной предоплаты.

Предоплата получена от покупателя 10 октября. Отгрузка товара произведена 1 ноября.

НДС с суммы предоплаты не был своевременно исчислен и уплачен в бюджет.

Налоговым периодом по НДС является календарный месяц.

В таком случае необходимо внести исправления в бухгалтерский учет и уточнить расчеты с бюджетом по НДС.

Здесь возможны несколько вариантов.

1) Ошибка обнаружена организацией в ноябре.

В случаях выявления неправильного отражения хозяйственных операций текущего периода до окончания отчетного года исправления должны производиться записями по соответствующим счетам бухгалтерского учета в том же месяце отчетного периода, когда нарушения выявлены.

В соответствии с п. 1 ст. 54 Налогового кодекса Российской Федерации в случае обнаружения ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым отчетным периодам, в текущем отчетном периоде перерасчет налоговых обязательств производится в периоде совершения ошибки, то есть в октябре.

В этом случае ООО обязано внести необходимые дополнения и изменения в налоговую декларацию по налогу на добавленную стоимость, как это предусмотрено п. 1 ст. 81 Налогового кодекса РФ. При этом ООО может быть освобождено от ответственности при условии, что до подачи уточненной декларации она уплатила недостающую сумму НДС в бюджет, а также соответствующие ей пени. Таково требование п. 4 ст. 81 Налогового кодекса Российской Федерации.

Учитывая нормы ст. 75 Налогового кодекса РФ пеня начисляется за каждый календарный день просрочки исполнения обязанности по уплате налога, начиная со следующего за установленным законодательством о налогах и сборах дня уплаты налога. За каждый день просрочки пеня определяется в процентах от неуплаченной суммы налога или сбора. Процентная ставка пени принимается равной одной трехсотой действующей в это время ставки рефинансирования Центрального банка Российской Федерации. В настоящий момент это 10 процентов годовых.

Исправление ошибки должно производиться в следующем порядке.

1. Так как сумма НДС с предоплаты, полученной в октябре, не была отражена в учете своевременно, то в ноябре в бухгалтерском учете надо просто сделать дополнительную проводку.

2. Расчет суммы пени за несвоевременную уплату НДС за октябрь оформляется бухгалтерской справкой-расчетом, которая может выглядеть таким образом:

ООО

Бухгалтерская справка-расчет N 1

от 1 ноября 2009 г.

Вследствие того что в октябре 2007 г. при получении на расчетный счет предоплаты от ОАО в бухгалтерском учете не было отражено начисление НДС с этой суммы, требуется начислить пени за несвоевременную уплату НДС.

Сумма НДС, подлежащая доплате за октябрь 2009 г., составляет 40 000 руб. Срок уплаты НДС за октябрь 2009 г. — 20 ноября 2009 г.

Организация уплатила недостающую сумму налога 24 ноября 2009 г.

Количество дней просрочки — 4 дня.

Ставка рефинансирования ЦБ РФ составляет 13 процентов. Сумма пени составит 63,46 руб. (36 610 руб. x 1/300 x 13 процентов x 4 дн.).

Бухгалтер Васильева Л.Н.

3. Уплатить в бюджет исчисленную с предоплаты сумму налога на добавленную стоимость, а также пени.

4. Представить в налоговый орган уточненную декларацию по НДС за октябрь 2007 г.

В соответствии со ст. 81 Налогового кодекса РФ, для того чтобы налоговая инспекция приняла исправленную декларацию, организации необходимо написать заявление и вместе с правильной декларацией сдать его в свою налоговую инспекцию.

При этом новая декларация обязательно должна идти с пометкой «Уточненная». В ином случае ее поступление может быть квалифицировано как подача декларации с опозданием, за которое ст. 119 Налогового кодекса РФ предусмотрен штраф.

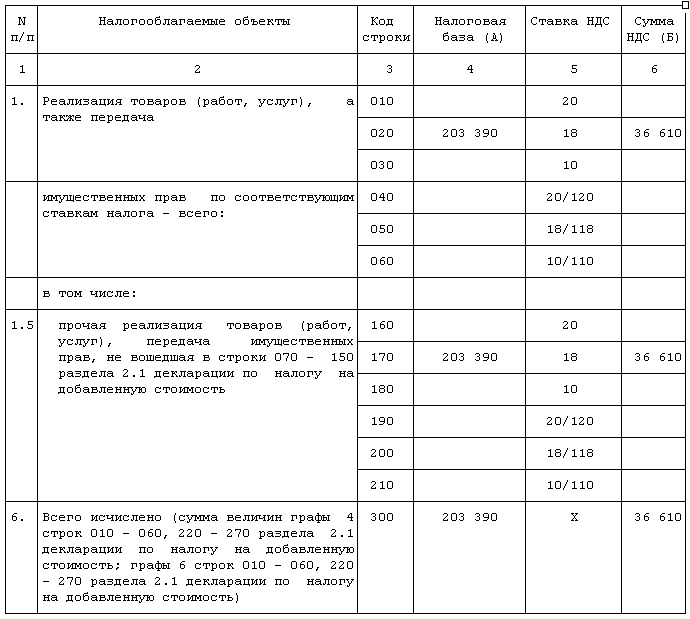

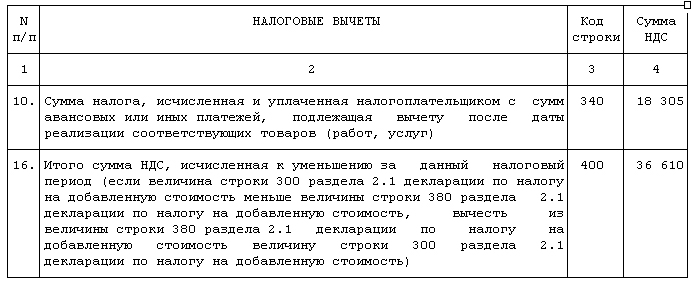

В уточненной декларации в разд. 2.1 по строкам 260, 280 и 300 ООО указывает сумму полученного аванса и начисленного по нему налога на добавленную стоимость в размере 36 610 руб. По строкам 400 и 440 показывается сумма НДС, исчисленная к уменьшению, — те же 36 610 руб.

Декларацию необходимо заполнить полностью. Пунктом 2 разд. 3 Приказа МНС России от 5 августа 2002 г. N БГ-3-10/411 «Об утверждении Рекомендаций по порядку ведения в налоговых органах карточек лицевых счетов налогоплательщиков, плательщиков сборов и налоговых агентов» предусмотрено, что и уточненная, и дополнительная декларации — это расчеты налогов, подаваемые взамен тех, что были составлены ранее неверно. Таким образом, уточненная декларация должна быть переписана полностью.

5. Так как отгрузка товаров была произведена в ноябре, организация в этом же месяце принимает к вычету сумму НДС, исчисленную и уплаченную в бюджет с сумм авансовых платежей, полученных в счет предстоящих поставок товаров.

При заполнении налоговой декларации за ноябрь по строкам 010, 200, 300 отражается начисление НДС с реализации товаров и (по строке 340) зачет НДС с аванса.

Фрагменты налоговой декларации за ноябрь:

5. Так как отгрузка товаров была произведена в ноябре, организация в этом же месяце принимает к вычету сумму НДС, исчисленную и уплаченную в бюджет с сумм авансовых платежей, полученных в счет предстоящих поставок товаров.При заполнении налоговой декларации за ноябрь по строкам 010, 200, 300 отражается начисление НДС с реализации товаров и (по строке 340) зачет НДС с аванса.Фрагменты налоговой декларации за ноябрь: