Цены на недвижимость сегоня диктует рынок, но при необходимости сделать оценку стоимости недвижимости используются ряд показателей, которые и формируют среднюю цену. , например, формируются исходя от географии района города, инфраструктуры.

Для оценки недвижимости (земли, зданий и сооружений) применяют три подхода: доходный, рыночный и затратный. Доходный подход включает два метода:

метод капитализации доходов;

метод дисконтирования денежных потоков.

Доходы от владения недвижимостью представляют собой текущие и будущие поступления от сдачи ее в аренду, доходы от возможного прироста стоимости недвижимости при ее реализации в будущем. Конечный результат оценки по данному методу включает как стоимость земельного участка, так и стоимость зданий и сооружений.

Можно выделить следующие этапы процедуры оценки методом капитализации.

На первом этапе оценивают потенциальный валовой доход (ПВД). Он зависит от площади оцениваемого объекта и установленной ставки арендной платы:

ПВД = S • А,

где S — площадь помещения, сдаваемого в аренду, м2;

А — арендная ставка за 1 м2.

Как правило, величина арендной ставки зависит от местоположения объекта, его физического состояния, наличия коммуникаций, срока аренды и др.

На втором этапе рассчитывают предполагаемые потери от недоиспользования объекта недвижимости и потери при сборе платежей. Понижение ПВД на сумму возможных потерь дает величину реального валового дохода (РВД):

РВД = ПВД — потери.

На третьем этапе вычисляют предполагаемые затраты по эксплуатируемой недвижимости. Периодические расходы, обеспечивающие ее нормальное функционирование, называют операционными издержками.

Их классифицируют:

на условно-переменные затраты (коммунальные платежи, расходы по обслуживанию территории, оплата труда обслуживающего персонала и т. д.);

условно-постоянные затраты (арендная плата, страховые платежи и т. д.);

расходы на замещение (например, на замену кровли, полов, сантехническое оборудование и др.).

На четвертом этапе устанавливают прогнозируемый чистый операционный доход (ЧОД) путем понижения РВД на величину операционных расходов. Следовательно, ЧОД определяют по формуле

ЧОД = РВД — Операционные расходы

(за вычетом амортизационных отчислений).

На пятом этапе рассчитывают коэффициент капитализации, применяя несколько методов:

а) кумулятивного построения;

б) вычисления данного коэффициента с учетом возмещения капитальных затрат;

в) связанных инвестиций, или технику инвестиционных групп;

г) прямой капитализации.

Указанные методы освещены в литературе по оценке недвижимости[1].

На последнем (шестом) этапе стоимость недвижимого имущества определяют путем деления величины прогнозируемого ЧОД на коэффициент капитализации:

Цон = ЧОД/К

где Цон — стоимость объекта недвижимости;

К — коэффициент капитализации, доли единицы.

Метод дисконтированных денежных потоков (DCF) используют для вычисления текущей стоимости тех будущих доходов, которые принесут обладание объектом недвижимости и возможность его реализации.

Определение обоснованной рыночной стоимости с применением метода DCF можно подразделить на несколько этапов:

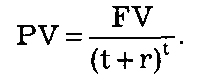

Составляют прогноз потока будущих доходов (FV) в период владения объектом недвижимости. В этих целях используют формулу

где FV — будущая стоимость денежного потока от объекта недвижимости;

PV — настоящая стоимость денежного потока от объекта недвижимости;

г — ставка дисконтирования (доли единицы);

t — расчетный период (годы).

Рассчитывают стоимость оцениваемого объекта недвижимости на конец периода владения, т. е. стоимость предполагаемой перепродажи (реверсии), даже если на практике продажу не предполагают.

Устанавливают дисконтную ставку для оцениваемого объекта с учетом реального рынка.

Производят приведение будущей стоимости доходов в период владения и прогнозируемой стоимости реверсии к текущей стоимости (PV). Следовательно, стоимость объекта недвижимости вычисляют по формуле

Стоимость объекта недвижимости = Текущая стоимость периодического потока доходов + Текущая стоимость реверсии

Текущую стоимость периодического потока доходов (PV) определяют по формуле

[1] Оценка бизнеса/Под ред. А. Г. Грязновой и М. А. Федотовой. — М.: Финансы и статистика, 2006. С. 156-162.