Риск — это финансовая категория, поэтому на степень и величину риска можно воздействовать через финансовый механизм.

Риск-менеджмент представляет систему оценки риска, управление риском и экономическими (точнее, финансовыми) отношениями, возникшими в процессе этого управления, и включает стратегию и тактику управленческих действий.

Под стратегией управления подразумеваются направление и способы использования средств для достижения поставленной цели. Каждому способу соответствует определенный набор правил и ограничений для принятия лучшего решения. Стратегия помогает сконцентрировать усилия на различных вариантах решения, не противоречащих генеральной линии стратегии, и отбросить все остальные варианты. После достижения поставленной цели данная стратегия прекращает свое существование, поскольку новые цели выдвигают задачу разработки новой стратегии.

Тактика — практические методы и приемы менеджмента для достижения поставленной цели в конкретных условиях. Задачей тактики управления является выбор оптимального решения и самых конструктивных в данной хозяйственной ситуации методов и приемов управления.

Риск-менеджмент как система управления состоит из двух подсистем: управляемой подсистемы — объекта управления и управляющей подсистемы — субъекта управления. Объектом управления в риск-менеджменте выступают рисковые вложения капитала и экономические отношения между хозяйствующими субъектами в процессе реализации риска. К таким экономическим отношениям относятся связи между страхователем и страховщиком, заемщиком и кредитором, между предпринимателями, конкурентами и т. д. Субъект управления в риск-менеджменте представляет группа руководителей (финансовый менеджер, специалист по страхованию и т. д.), которая посредством различных вариантов своих действий осуществляет целенаправленное функционирование объекта управления. Этот процесс может осуществляться только при условии циркулирования необходимой информации между субъектом и объектом управления.

Процесс управления всегда предполагает получение, передачу, переработку и практическое использование информации. Приобретение надежной и достаточной в конкретных условиях информации играет главную роль, поскольку помогает принять правильное решение по действиям в условиях рынка. Информационное обеспечение состоит из разного рода информации: статистической, экономической, коммерческой, финансовой и т. д. Такая информация содержит сведения о вероятности того или иного страхового случая, события, о наличии и величине спроса на товары, на капитал, о финансовой устойчивости и платежеспособности клиентов, партнеров, конкурентов и т. п.

Риск-менеджмент выполняет функции:

объекта управления (организация разрешения риска; рисковых вложений капитала, работ по снижению величины риска, процесса страхования рисков, экономических отношений и связей между субъектами хозяйственных процессов);

субъекта управления (прогнозирование, организация, координация, регулирование, стимулирование, контроль).

Прогнозирование представляет собой разработку на перспективу изменений финансового состояния объекта в целом и его различных частей, т. е. это предвидение определенных событий. Организация — это объединение людей,

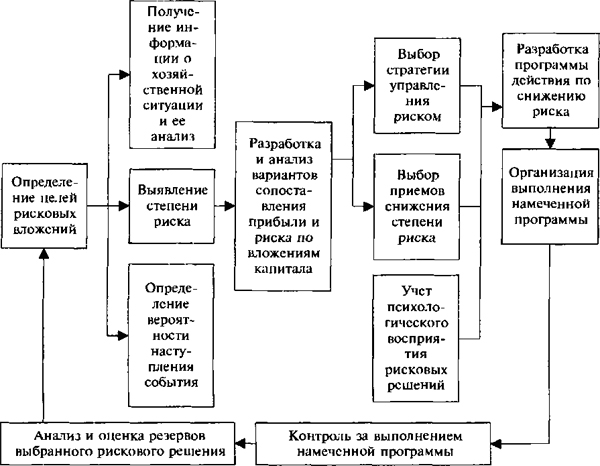

Рис. 3.2. Структурная схема риск-менеджмента

совместно реализующих программу рискового вложения капитала на основе определенных правил и процедур.

Регулирование — воздействие на объект управления, посредством которого достигается состояние устойчивости объекта при возникновении отклонений от заданных параметров.

Координация — обеспечение согласованности работы всех звеньев системы управления риском.

Стимулирование — побуждение финансовых менеджеров, других специалистов к заинтересованности в результатах своего труда.

Наконец, контроль — это проверка организации работы по снижению степени риска.

Организация риск-менеджмента представляет собой систему мер, направленных на рациональное сочетание всех его элементов в единой технологии процесса управления риском.

Первым этапом организации риск-менеджмента является определение цели риска и цели рисковых вложений капитала. Цель риска — это результат, который необходимо получить. Им может быть выигрыш, прибыль, доход и т.д. Цель рисковых вложений капитала — получение максимальной прибыли.

Любое действие, связанное с риском, всегда целенаправленно, ибо отсутствие цели делает решение, связанное с риском, бессмысленным. Цели риска и рисковых вложений капитала должны быть четкими, конкретизированными и сопоставимыми с риском и капиталом.

Следующим важным моментом в организации риск- менеджмента является получение информации об окружающей обстановке, которая необходима для принятия решения в пользу того или иного действия. На основе анализа такой информации и с учетом целей риска можно правильно определить вероятность наступления события, выявить степень риска и оценить его стоимость.

Управление риском означает правильное понимание степени риска, который постоянно угрожает людям, имуществу, финансовым результатам хозяйственной деятельности. Для предпринимателя важно знать действительную стоимость риска, которому подвергается его деятельность. Под стоимостью риска следует понимать фактические убытки предпринимателя, затраты на снижение величины убытков или затраты по возмещению этих убытков и их последствий. Правильная оценка финансовым менеджером действительной стоимости риска позволяет ему объективно представлять объект возможных убытков и наметить пути к их предотвращению или уменьшению, а в случае невозможности предотвращения обеспечить их возмещение.

На основе имеющейся информации об окружающей среде, вероятности, степени и величине риска разрабатываются различные варианты рискового вложения капитала и приводится оценка их оптимальности путем сопоставления ожидаемой прибыли и величины риска. Это позволяет правильно выбрать стратегию и приемы управления риском, а также способы снижения степени риска.

На этом этапе организации риск-менеджмента главная роль принадлежит финансовому менеджеру, его психологическим качествам. Финансовый менеджер, занимающийся вопросами риска, должен иметь два права: право выбора и право ответственности за него. Право выбора означает право принятия решения, необходимого для реализации намеченной цели рискового вложения капитала. Решение должно приниматься менеджером единолично. В риск-менеджменте из-за специфики, которая обусловлена особой ответственностью за принятие риска, нецелесообразно, а в отдельных случаях и вовсе недопустимо коллективное (групповое) принятие решения, за которое никто не несет ответственности. При этом следует иметь в виду, что коллективное решение в силу психологических особенностей отдельных индивидов (их антагонизма, эгоизма, политической, экономической или идеологической платформы и т. п.) является более субъективным, чем решение, принимаемое одним специалистом.

При выборе стратегии и приемов управления риском часто используется какой-то определенный стереотип, который складывается из опыта и знаний финансового менеджера в процессе его работы и служит основой автоматических навыков в работе. Наличие стереотипных действий дает менеджеру возможность в определенных типовых ситуациях действовать оперативно и наиболее оптимально. При отсутствии типовых ситуаций финансовый менеджер должен переходить от стереотипных решений к поискам оптимальных для себя рисковых решений.

Подходы к решению управленческих задач могут быть самыми разнообразными, поэтому риск-менеджмент обладает многовариантностью.

Многовариантность риск-менеджмента означает состояние стандарта и неординарности финансовых колебаний, гибкость и неповторимость тех или иных способов действия в конкретной хозяйственной ситуации. Главное в риск-менеджменте — правильная постановка цели, отвечающая экономическим интересам объекта управления.

Риск-менеджмент весьма динамичен. Эффективность его функций во многом зависит от быстроты реакции на изменение условий рынка, от экономической ситуации и финансового состояния объекта управления. Поэтому риск-менеджмент должен базироваться на знании стандартных приемов управления риском, умении быстро и правильно оценивать конкретную экономическую ситуацию, на способности быстро найти хороший, если не единственный, выход из данной ситуации.

Особую роль в решении рисковых задач играют интуиция менеджера и инсайд.

Интуиция представляет собой способность непосредственно, как бы внезапно, без логического продумывания находить правильное решение проблемы. Интуитивное решение как внутреннее озарение, просветление мысли, раскрывающее суть изучаемого вопроса. Интуиция является непременным компонентом творческого процесса. Психология рассматривает интуицию во взаимосвязи с чувственным и логическим познанием и практической деятельностью как непосредственное знание в его единстве со знанием опосредованным, ранее приобретенным.

Инсайд — это осознанное решение некоторой проблемы. Субъективно инсайд переживают как неожиданное озарение, постижение. В момент самого инсайда решение осознается очень ясно, однако эта ясность часто носит кратковременный характер и нуждается в сознательной фиксации решения.

В случаях когда риск рассчитать невозможно, принятие рисковых решений происходит с помощью эвристики.

Эвристика представляет собой совокупность логических приемов и методологических правил теоретического исследования и отыскания истины. Иными словами, это правила и приемы решения особо сложных задач.

Конечно, эвристика менее надежна и менее определенна, чем математические расчеты, однако она дает возможность получить вполне определенное решение. Риск- менеджмент имеет свою систему эвристических правил и приемов для принятия решения в условиях рынка.

Приведем основные правила риск-менеджмента.

Нельзя рисковать больше, чем это может позволить собственный капитал.

Надо думать о последствиях риска.

Нельзя рисковать многим ради малого.

Положительное решение принимается лишь при отсутствии сомнения.

При наличии сомнений принимается отрицательное решение.

6. Нельзя думать, что всегда существует только одно решение. Возможно, есть и другие.

Реализация первого правила означает, что, прежде чем принять решение о рисковом вложении капитала, финансовый менеджер должен:

определить максимально возможный размер убытка по данному риску;

сопоставить его с объемом вкладываемого капитала;

сравнить его со всеми собственными финансовыми ресурсами и определить, не приведет ли потеря капитала к банкротству данного инвестора.

Объем убытка от вложения капитала может быть равным объему данного капитала, меньше или больше его. При прямых инвестициях объем убытка, как правило, равен объему венчурного капитала.

Соотношение максимально возможного объема убытка и объема собственных финансовых ресурсов инвестора представляет собой степень риска, ведущего к банкротству. Она измеряется с помощью коэффициента риска.

Kp = Y/C

где Кр — коэффициент риска;

Y — максимально возможная сумма убытка, руб.;

С — объем собственных финансовых ресурсов с учетом точно известных поступлений средств, руб.

Опыт показывает, что оптимальный коэффициент риска составляет 0,3, а критический (превышение которого ведет к банкротству) — 0,7. Для определения комплексного показателя риска R может быть использована формула

где гi— оценка частного риска:

Где ri — нормативная минимальная оценка частного риска; ∆i — дополнительная величина оценки частного риска, зависящая от конкретных ситуаций.

Нормативные минимальные оценки частного риска определяются расчетами. Например, минимальные оценки частного технического риска составляют:

| Огонь | 0,08 | Самовоспламенение | 0,013 |

| Взрыв | 0,13 | Землетрясение | 0,015 |

| Кража | 0,05 | Буря, ураган | 0,013 |

| Обвал | 0,03 | Забастовка | 0,03 |

| Молния | 0,06 | Наводнение | 0,0125 |

| Падение самолета | 0,006 |

После построения комплексного показателя риска определяют взаимосвязь между факторами путем применения интегрального метода факторного анализа, который включает в себя:

1) определение метода интегрирования;

2) вычисление подынтегральной функции;

3) вывод значения интеграла.

Реализация второго правила требует, чтобы финансовый менеджер, зная максимально возможную величину убытка, определил, к чему она может привести, какова вероятность риска, принял решение об отказе от риска (т. е. от мероприятия), принятии риска на свою ответственность или передаче его на ответственность другому лицу.

Действие третьего правила особо ярко проявляется при передаче риска, т. е. при страховании. В этом случае финансовый менеджер должен выбрать приемлемое для него соотношение между страховым взносом и страховой суммой. Страховой взнос — плата страхователя страховщику за страховой риск. Страховая сумма — денежная сумма, на которую застрахованы материальные ценности, ответственность, жизнь и здоровье страхователя. Риск не должен быть удержан, т. е. инвестор не должен принимать риск, если размер убытка относительно велик по сравнению с экономией на страховом взносе.

Реализация остальных правил означает, что в ситуации, для которой имеется только одно решение (положительное или отрицательное), надо сначала попытаться найти другие решения. Возможно, они действительно существуют. Если анализ показывает, что других решений нет, то действуют по правилу «в расчете на худшее», т. е. если сомневаешься, то принимай отрицательное решение.

Организация риск-менеджмента предполагает определение органа управления риском, которым может быть финансовый менеджер, менеджер по риску или соответствующий аппарат управления, скажем, отдел рисковых вложений капитала, выполняющий следующие функции:

осуществление венчурных и портфельных инвестиций, т. е. рисковых вложений в соответствии с действующим законодательством и уставом хозяйствующего субъекта;

разработку программы рисковой инвестиционной деятельности;

сбор, анализ, обработку и хранение информации об окружающей обстановке;

определение степени и стоимости рисков, выработку стратегии и приемов управления риском;

разработку программы рисковых решений и организацию ее выполнения, включая контроль и анализ результатов;

осуществление страховой деятельности, заключение договоров страхования и перестрахования, проведение страховых и перестраховочных операций;

разработку условий страхования и перестрахования, определение размеров тарифных ставок по тарифным операциям;

выдачу гарантий по попечительству российских и иностранных компаний, возмещение убытков за их счет, поручение другим лицам исполнение аналогичных функций за рубежом;

ведение бухгалтерской, статистической и оперативной отчетности по рисковым вложениям капитала.

Стратегия риск-менеджмента — это искусство управления риском в неопределенной хозяйственной ситуации, основанное на прогнозировании риска и приемов его снижения. Она включает правила, на основе которых принимаются поисковые решения, и способы выбора варианта решения.

В стратегии риск-менеджмента применяются следующие правила:

1) максимальность выигрыша;

2) оптимальная вероятность результата;

3) оптимальная колеблемость результата;

4) оптимальное сочетание выигрыша и величины риска.

Рис. 3.3. Схема организации риск-менеджмента

Сущность первого правила заключается в том, что из возможных вариантов рисковых вложений капитала выбирается тот, что дает наибольшую эффективность результата при минимальном или приемлемом для инвестора риске.

Согласно второму правилу из возможных решений выбирается то, при котором вероятность результата является приемлемой для инвестора.

Правило третье заключается в том, что из возможных решений выбирается то, при котором вероятности выигрыша или проигрыша для одного и того же рискового вложения капитала имеет наименьший разрыв.

Наконец, четвертое правило заключается в том, что менеджер оценивает ожидание величины выигрыша и риска и принимает решение о вложении капитала в то мероприятие, которое позволяет получить ожидаемый выигрыш и одновременно избежать большого риска.

Риск-менеджмент располагает определенными возможностями управления риском. Они состоят из методов и приемов снижения степени риска, таких, как:

избежание риска (уклонение от мероприятия, связанного с риском);

удержание риска (оставление риска за инвестором, т. е. на его ответственность);

передача риска (когда инвестор передает ответственность за риск кому-то другому);

снижение степени риска (уменьшение вероятности и объема потерь).